最近我们一直的在写货币与经济方面的内容,从“货币是如何诞生的”到“金银本位是如何崩溃的”,再到“信用货币是如何运作的”……

以前,我们也经常写国际经济,但是从来没有像最近这样连续的、系统的写。

为什么?

因为我非常的关心这次世界性的“危机”。

“危机”往往意味着巨大的机遇:经济危机是整个社会的一次大洗牌,是社会财富再分配的过程,只要你把握好机会,那么收益可能会是非常巨大的。就算你现在没有能力把握,一旦你懂其原理以后,下一次危机来临之时,你也知道如何去应对了。

每一次危机发生以后,会有一大批的人破产,但是同时也有一大批的人受益!

现代社会为什么很难出现“大师”?

其实,所谓的“大师”并不是因为他本身有多聪明,而是因为他是信息和数据的垄断者。

然而,由于科技的发展,很多信息都已经不再被“大师”所垄断,所以普通人也可以成为大师,这就是为什么自媒体能快速发展起来的主要原因之一。

可能很多人都知道,我们分析问题从来都不是空洞的分析、从来不直接给结论,而是分析问题的逻辑,并有各种数据的支撑。

相信长期关注的朋友一定会有感受:我们分析问题的准确率非常高,经常在很短的时间内就被证实是正确的。

今天,我们再给大家细化几个问题,教普通人如何分析经济走势,如何在机会来临的时候把握住机会。然后,再给大家提供一些核心数据的来源,让大家拥有自己的分析能力。

下面我们将采取“破案式”的方式来给大家分析一个重要问题:为什么说2015-2018年美联储加息是为了洗劫世界?或者准确的说是为了洗劫中国?

这个问题非常的重要,甚至说是近十年世界经济发展过程中的最重要的一个问题。

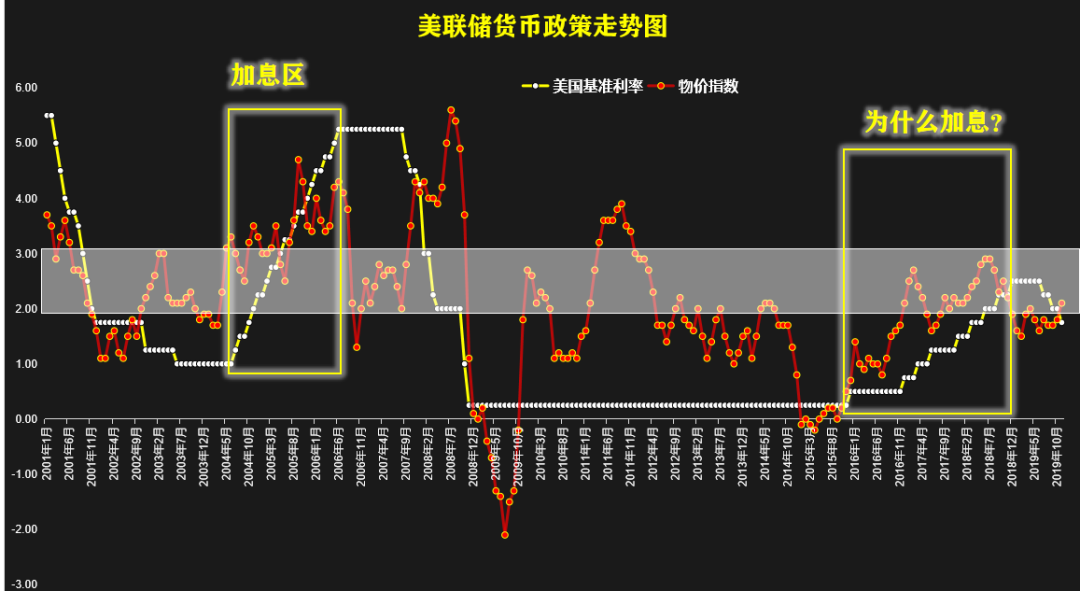

按照正常的规律,在物价指数大于3%的时候说明经济过热了,需要加息让经济冷静下;当物价指数小于2%的时候,说明经济过冷了,需要降息等刺激经济。

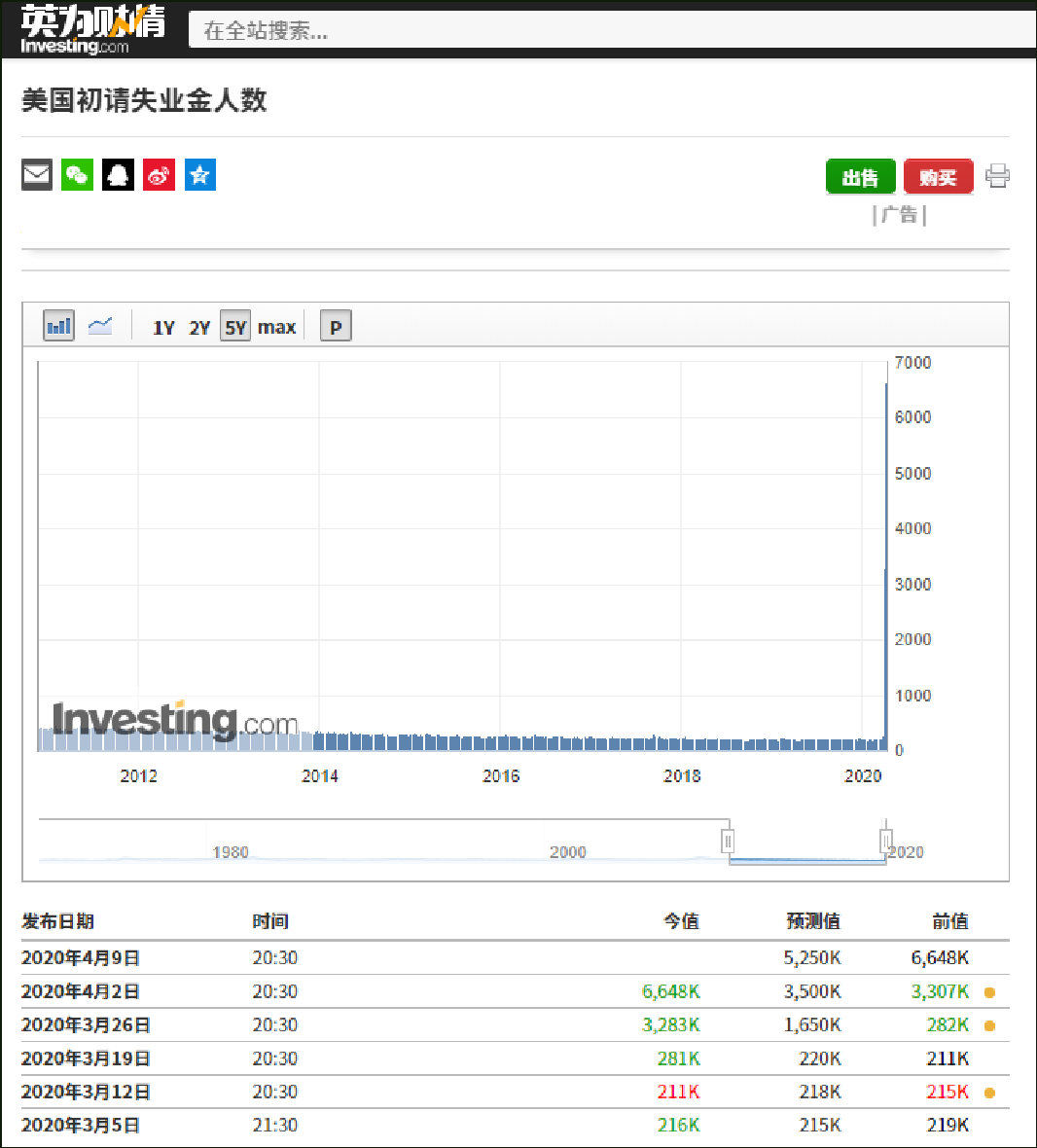

我们来看看美国的物价指数走势:加息和降息的区间是很明显的。

那么,美联储是不是这么做的呢?

我们把美联储的加息和降息走势叠加到这个图中就知道了。

从图中我们可以明显的看出来:2004-2006年,美国的物价指数是大于3.0%的,美联储是应该加息的。但是,2015-2018年的这段时间,物价指数并没有大于3.0%,美联储是不应该加息的。

既然不应该加息,美联储为什么要加息?

答案就是:美国的经济不行了,只能赌一把。

想要得出这个结论并不难。

以前,我们和大家说过:当经济达到瓶颈以后,即使你印钱也是无用的。

我们曾给大家举个一个非常典型的例子:日本。

由于日本人极度不看好本国的经济,所以日本人无论怎么印钱都没有用,印多少都被老百姓存了起来,经济既不增长,物价也不上涨。

美国,其实也和日本是一样的。

我们再来看一个图,这个图比较乱,需要大家仔细的看。

从这个图中我们可以明显的看出来:

1、2004-2006年美国经济过热,然后连续进行了17次加息,加息过猛,导致经济直接熄火,在2008-2009年发生了次贷危机。危机发生以后,美联储直接将基准利率降至最低。

2、基准利率降至最低,并没有阻止得了危机的发生,于是美联储不得不开动印钞机。在美联储开动印钞机以后,物价有所上升,但是很快物价指数再次低于2.0%。这时,美联储不得不再次开动印钞机。然而,还是没有用,很快物价指数又低于2.0%;美联储不得不第三次开动印钞机,但是物价指数依旧低于2.0%……

上面一段文字主要是给大家参考的,看起来比较费劲,大家点击图片,可以放大,然后对照图自己分析,很容易得出很多的结论。

很明显,美国已经出现和日本一模一样的情况:印钱,已经没有用了,根本无法刺激经济发展了。

美国的经济就像一个无底洞,无论你印多少钱都没有用了,既不能促进经济的发展,也不能提高物价指数。

这时就出现两个我们必须要回答的问题:

第一,美国的经济出现了什么问题?

第二,美联储印的钱哪里去了?

前面我们说过,当印钱没有用的时候,就说明经济达到瓶颈了。

当整个社会达到一种动态平衡的时候,生产和消费一致的时候,无论你印多少钱,都会被老百姓存起来,不消费了。

2001年中国加入WTO后,中低端制造不断发展,不断的在全球攻城掠地。2008年美国发生次贷危机以后,大量制造业倒闭或转移,让中国的中低端制造业加速垄断了全球——美国的制造业就是在那个时候彻底完蛋的。

支撑一个国家的经济发展,主要有三个方面:农业、工业和服务业。

农业的附加值比较低,我们可以忽略不计;工业,美国在次贷危机以后已经完蛋了。所以,美国只剩服务业了。

服务业是最容易达到平衡的。

美国本来就是一个发达国家,每个人每年吃多少、玩多少,基本就已经平衡了。

2008年以后,美国的制造业完蛋了,美国的经济模式已经达到瓶颈了,任何的货币政策都没有用了。

由于制造业没有了,大家的收入减少了,也不敢、无力去消费了,所以我们才看到:无论美联储怎么印钱,都挡不住经济下行。

那么,就出现第二问题:美联储印的钱都被美国老百姓存起来了吗?

美联储的数据很清楚:钱,并没有被美国人存起来了,而是流向了世界。

准确的说:绝大部分流向了中国。

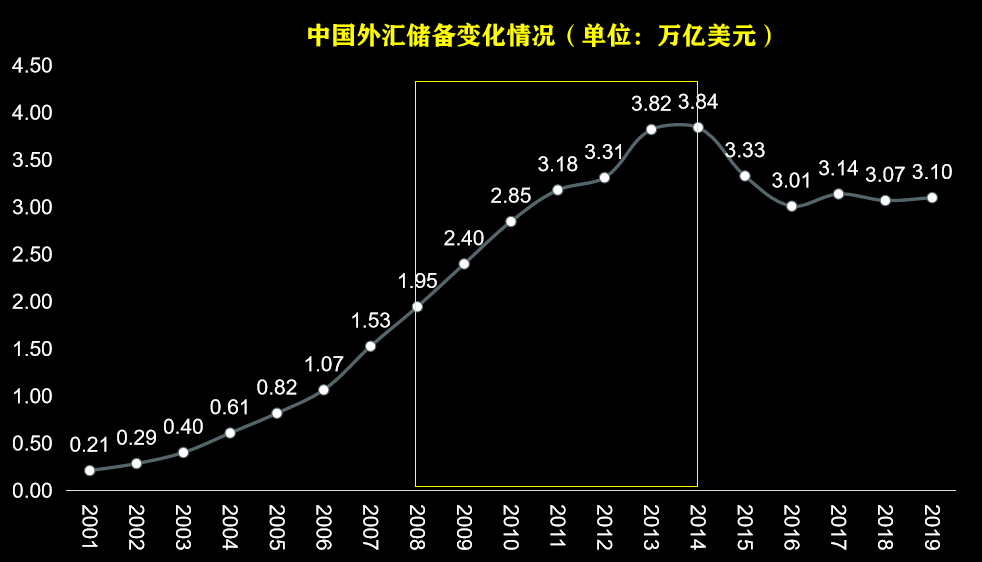

大家看看中国的外汇储备:2009-2014年的这段时间内,中国的外汇储备大概增加了2万亿。

美国在第三轮量化宽松以后就不敢再印钱了,因为再印也只会继续流向世界、流向中国,因为美国的经济已经达到瓶颈了,根本没有什么投资的机会。

于是,美联储只能铤而走险,反其道而行之:开启加息模式。

为什么要加息?

因为美联储的基准利率在2008年经济危机以后已经调整0.25%的最低限了,印的钱被美国资本以极低的价格贷走后,都拿到中国投资了。一旦加息,那些钱就可能会从中国流出,回到美国。

但是,上面我们也说了:美联储的这种做法是在赌命。

美国物价指数依旧低于2.0%,经济依旧非常的冷,如果这个时候加息,很可能会让美国再次发生经济危机。

所以,美联储是非常慎重的。

2014年,美联储就开始不断的喊着要加息,但是就是不敢加息,只是在“嘴炮”——其目的是吓唬那些从美国大量贷款到中国投资的美国资本,希望他们从中国撤资,将美元流回美国,刺激其经济发展。

但是,我们看到,“嘴炮”没有用,美国资本根本不从中国撤资:美国经济仍然过冷,他们根本不相信美联储敢加息。

美联储没有办法,嘴炮了一年,没有用,于是只能赌命:2015年12月正式开始加息。

美联储一加息,有一些美国资本开始慌了,一些美元开始流向美国,美国经济反而在加息的作用下开始好转,物价指数开始上升。

但是,这个时候,美国的经济依旧很差,所以美联储并不敢持续加息——从第一次加息到第二次加息,间隔了接近一年的时间。

中国,当然也看到了这种情况。

可以预料到的是:如果美联储继续加息,那么从中国撤资的美国资本将会更多。

不过,好在:美国经济依旧很差,不敢快速的加息,这为我们赢得了时间。

为了应对即将到来的持续加息,在2015年,中国制定了一个政策:去杠杆。

如果中国不降低企业和居民债务比例,那么一旦美联储持续加息,大量资本从中国撤资,中国经济的风险就会非常的大。

去杠杆主要是两个方面:

第一,降低企业的杠杆比例;

第二,降低居民的杠杆比例。

降低企业的杠杆主要通过两种方式:

第一,最强环保,限制企业的扩张;

第二,严格审核,限制企业的贷款。

这个我们不多说。

我们重点说说降低居民的杠杆,因为这个与后面的投资有关。

老百姓大量借债主要用来干什么?

炒房!

所以,对我们最大的威胁就是:房地产。

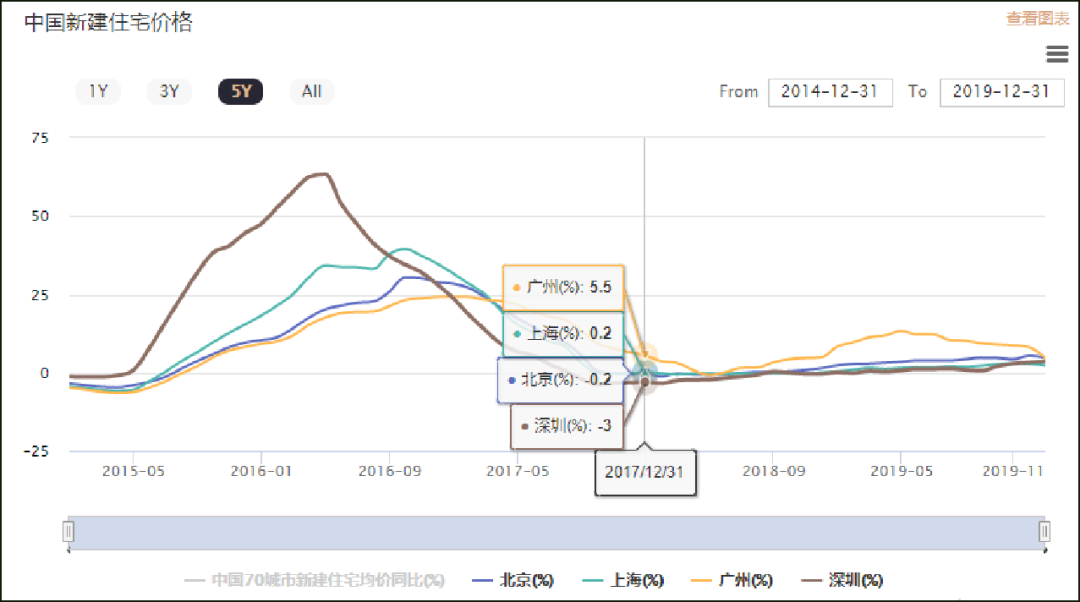

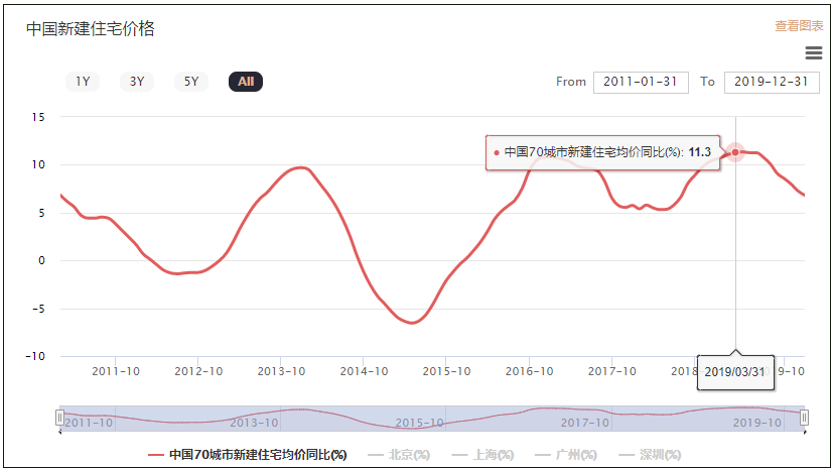

我们通过限购、限贷等各种方式,终于在2017年12月的时候,控制住了一线城市的房价——除了广州价格涨幅低于5%。

房价涨幅在5%左右,贷款炒房是根本没有利润的,因为住房贷款的利息都要达到4-5%以上。

这个时候,如果你炒房,那么每年的亏损就到底5-6%左右——房价不涨,每年要还5%的利息,有的人根本还不起利息。

假设你贷款了100万,那么每年就要偿还5万的贷款。

就这样,我们控制住了房价,把一线城市的住房价格控制了下来,释放了风险。

果然不出美联储所料:在美国经济过冷的情况下,美联储开启加息模式,大量美元回流美国,再加上特朗普发动了贸易战,反而促进了美国经济的发展。

于是,美联储加快了加息速度,甚至开启了缩表模式。

世界上的美元加息回流美国,俄罗斯、巴西、伊朗、委内瑞拉、土耳其、阿根廷等国家陆续陷入危机之中。

但是,随着特朗普的上台,一切都改变了。

特朗普看到了美国的问题所在:制造业空心化。

所以,他想要和世界打贸易战,发展制造业。

发展制造业就需要比较宽松的货币政策,于是他不断的炮轰美联储,他多次在公开的场合说道:美国的物价指数并不高,美联储加息是疯了。

特朗普的做法是对的。

事实上,美国经济变好的主要根本原因就是特朗普发动的贸易战和各种减税措施——特朗普改变了美国经济的发展模式。

否则,就算美联储加息,美元流回美国也没有投资的地方。

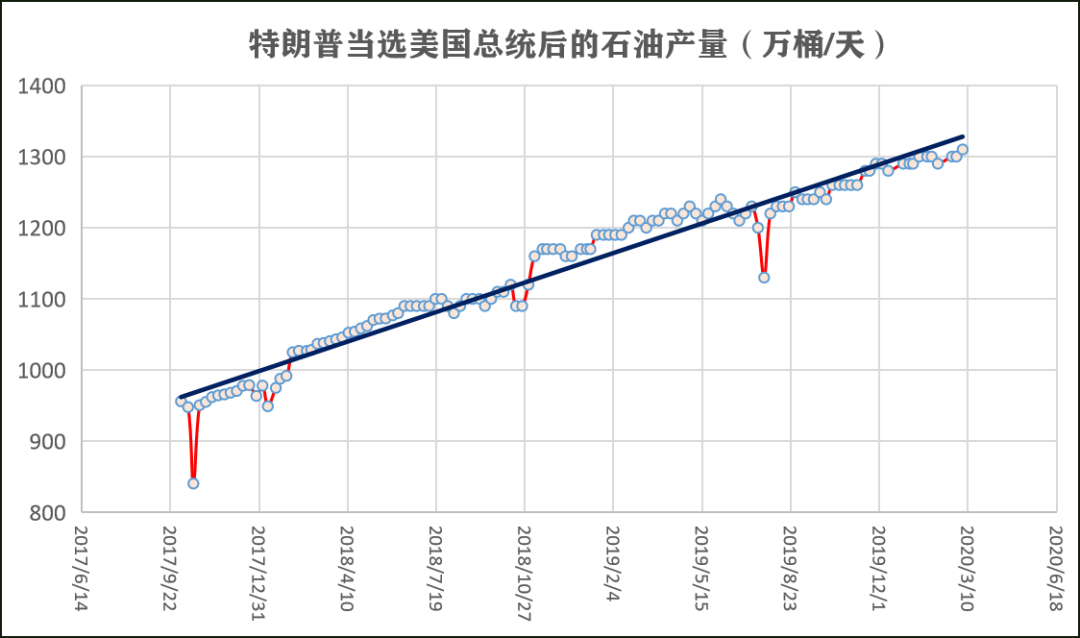

在特朗普和世界打贸易战以后,美国的经济确实是变好了,钢铁产量、石油产量不断增加、失业率不断的降低、住房自有率不断的提高……

然而,突如其来的一场疫情,把特朗普的成绩全部给抹杀了。

在疫情之下,俄罗斯和沙特开启石油价格战,美国页岩油亏损严重、失业率猛增、股市爆跌……

另外,由于美国人没有存款的习惯,如果再延续几个月,大量贷款买房的人将无法偿还银行贷款;一些刚发展起来的中低端制造业也将遭受重大打击……

于是,美联储不得不将基准利率直接调至最低,并再次开动印钞机。

可以预料的是:这次危机重创了刚刚起步的美国制造业,大量美元很可能会再次回流中国。

在美元的刺激下,中国经济可能会再次快速的发展。

不过,这一次,促进的应该是中国的高科技的发展。

那么,对于我们普通人来说,有什么机会?

房地产和基金的风险非常的小。

昨天,我们说完了基金,对于资金量的比较少的人来说,投资基金是一个不错的选择。但是,对于资金量比较大的人说,房地产是一个不错的选择。

虽然我们一线城市的房价这几年被控制的比较好,但是其它城市的房价收益仍非常的高——中国最具代表性的70座城市,房价每年增长仍在6%-10%之间。

如果大家关注上市公司的业绩,就会知道:这年头,年利润有10%的企业凤毛麟角。

也就是说:房地产仍是收益最好的投资方式。

当然了,我们是不建议你贷款去炒房的,因为贷款炒房就没有什么利润了。

比如,房价每年涨5%,你的贷款利息是5%,那么等于你没有赚钱。但是,如果你是自有资金的话(不需要贷款),住房就是比较好的选择了——每年增值5%以上,存银行的利益也就1.5%左右,而且后面还可能会继续降息。

这段时间,中国的经济也不太好,也进行了各种经济刺激政策,而房地产是拉动经济的最快方式。

或许有人会说:中国已经不缺房子了,还有投资价值吗?

其实,我们通过观察:即使在发达国家,一线城市、准一线城市也是永恒的投资选项。

比如,日本的经济已经25年没有增长了,但是东京的房价还在一直的增长。

这几年,为了防止美联储的加息对我们造成重大的影响,我们的一线城市的房价被人为的压制下来了。

在短期内,政策的调整能够对经济形成影响,但是经济是有其自身的规律的,人的因素只能压制或促进,并不能改变其趋势。

所以,房地产投资的机会已经来临了。

友情提示:投资一线、准一线和其它城市的核心地带,最好不要贷款。

大家也知道,我们写文始终秉承“授人以鱼,不如授人以渔”,所以为了提高大家的分析能力,让大家能在未来千变万化的形势中把握机会,我们把一些核心信息数据的来源提供给大家,大家也可以自己去分析问题——毕竟,我们不可能每次都分析这些过程中的变化。

上面的这些核心数据主要来源于:

https://wisburg.com/dataGraph

在这个网站里面有世界主要国家的央行资产负债表、经济增长率、通胀、房地产走势等关键数据。

当然了,这个网站是比较笼统的,主要是美国、欧盟、中国、日本、德国和英国这几个大的经济体的,更加细致的,细化到每个国家的,还有另外一个网站:

https://www.kylc.com/stats