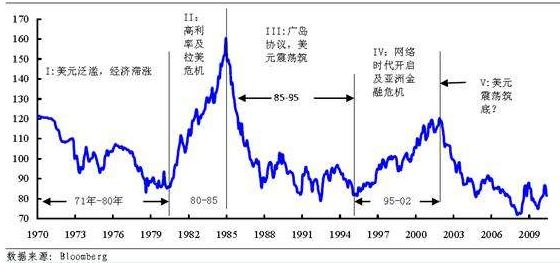

通过40年周期表,我们可以看得非常清楚。美元指数基本是十年下降周期,六年上升周期。

最近一个下行周期起点是2002年,持续开闸放水十年之后,2012年美元开始进入了6年的上行周期。

回顾了美元指数的时间周期和背后的意义,下面咱接着讲我们的货币政策和老美的关系

我们国家从2001年加入WTO以来,一直选择的汇率和货币政策都是跟随美元周期。始终保持比美元弱势,但比其他国家偏强。

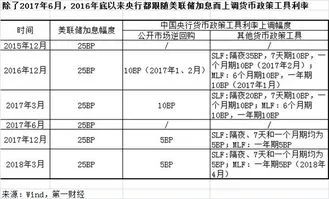

从之前美元加息周期里人民银行的操作也能看出,我们是跟着老美的货币政策走,始终维持一定范围内利差的。

原因也很简单,因为美元是国际货币,做它的影子货币利大于弊。

最大的好处是,可以始终保持大家处在相同的货币周期,还可以避免老美通过周期波动剪我们羊毛。

这一点在资本市场体现的很明显。虽然美股动不动就是几年股市长牛,我们往往两年就疯牛直接涨完,后面就是漫长的熊市。

然而从时间周期看,我们每次牛市的顶峰,基本和老美是同步的,原因就是我们在跟随美元的货币周期。

这样跟随的坏处也不是没有,我们在老美开闸放水的十年里,会承担双重的货币刺激风险。

因为美元宽松期我们必须跟着宽松,同时还不得不承接美元热钱的流入。

关于这个事儿,我们之前也在《为啥美国印钱我们必须跟着印》里面讲过。

这个时期的超发美元一个是流入美股,我们看到的十年美股牛市就是这么来的。

另一个是大量流入新兴市场国家,搞投资搞贸易搞建设。

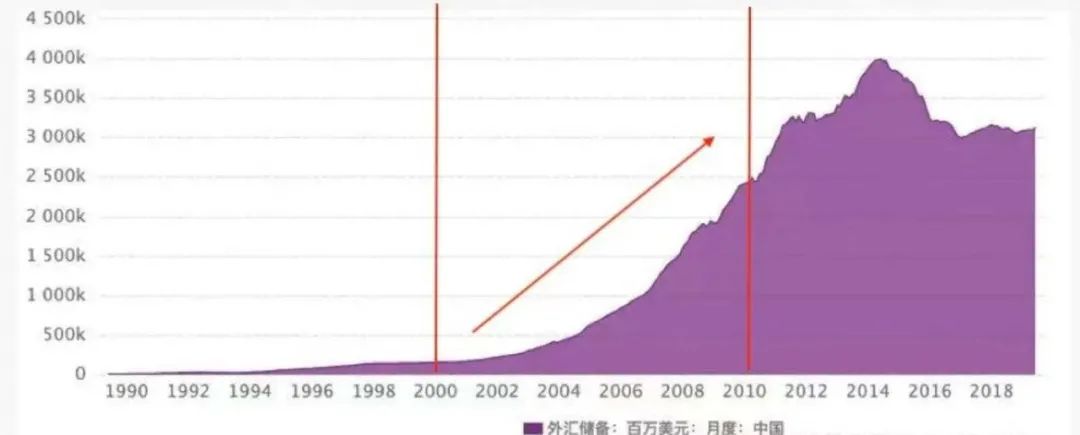

可以看出我国外汇储备在01年加入WTO,以及02年美元指数开始步入十年下行期的双重刺激下,持续快速增长。

当然这仅仅是官方的外汇储备,还有很多热钱通过各种渠道进来,这些都是实打实的货币资金。

过去很长时间里,我们国家发行货币的抵押物基本都是外汇储备。

如果有3万亿美元外汇流入,意味着国内至少要通过央行发行近20万亿的人民币基础货币。

资金进来以后,会通过5-10倍的货币乘数加杠杆放出去,那就是过百万亿人民币的流动性。

这么大规模的资金,在任何一个国家都会对资产价格形成巨大的影响力。

进入日常消费品市场,那就是严重的通货膨胀。进入农产品市场,就是姜你军蒜你狠。

进入资本市场,你就会看到股市出现一轮牛市。涌入楼市,你就会看到楼价大幅走高。

美国自己是通过美股美债来承接这十年释放的流动性的,因为它们的市场容量足够大。

我们做不到这点,因为整个股市市值至今也就70万亿,完全没办法容纳庞大的流动性。

更不用说当年刚加入WTO时候的2001年,那时候资本市场的规模更小。

所以在2002年开始的美元宽松周期里,很多钱流进中国,我们并没有和美国一样选择通过资本市场承接。

只有很小一部分流入资本市场,大部分被中国放出去搞基建、房地产和新兴产业,通过农村人口城镇化承接。

其实说到底全世界各国足够大的资金池一般也就三个:股市、债市和楼市。

我们这边前两个都太小,没办法容纳海量的流动性,所以选了楼市来承接。

楼市的好处是交易流程比较复杂,交易周期也比较长。

不像金融市场在电脑上点点鼠标就能完成交易,这也意味着楼市的价格波动不会那么大。

因为越是流程复杂,就越容易通过各种行政手段控制波动和锁定流动性。

通常金融危机都是泡沫破裂以后价格剧烈下降,带来流动性快速出逃,之后风险外溢导致的。

以前老美收割发展中国家,一般是推动汇率出问题的同时,刺破某类资产泡沫。

之后就是推动汇率大幅贬值,这时候使用该种货币计价的资产也会大幅贬值,会被它们抄底。

当年东南亚就是这样,之前我们在《97年的那场大鳄狙击战》里面讲过这个事儿。

楼市承接流动性,只要控制好杠杆率不要过度金融化,恰好可以避免这一点。

坏处也很明显,大家对高房价都是一肚子苦水。不过这也没办法,当时其他市场都没办法承接庞大的流动性。

即使承接了,因为金融市场的高波动性,也导致我们积累的财富很容易被收割。

为啥今天我们重提内循环会把矛头不断指向房住不炒,哪个城市想搞放松一般活不过三天,本质上还是大国博弈问题。

大家以前总听世界三大泡沫是美股中房欧日债,并不是没有道理的。

在美股泡沫破裂前,我们绝不会允许楼市出现任何问题。关于这点,我们之前在《房地产咋就成了威胁金融安全的灰犀牛》里面专门讲过。

美股和中房是货币问题的一体两面,这是一个比谁先撑不住的游戏。谁的泡沫先破,经济或汇率就会出现问题。

谁的泡沫先破谁完蛋,这是一场国运之争,美国人自己也承受不了美股在这里崩盘的后果。

所以大家才看到,今年疫情期间美股暴跌,美国人拼命也要把美股拉起来。

为啥3月份美股暴跌时候,我们在这篇《美股崩了,大危机要来了么》里说。

这里不但不会有很多人说的大危机,而且会出现美股本年度最佳买点,就是这个道理。

有潮起就有潮落,有放水就有收水,这是事物存在的客观规律。

如果说2002年开始的十年是放水的十年,那么从2012年开始美元步入上行期就要开始收水了。

从2012步入上行周期开始,老美就不断在全世界制造各种危机促使美元回流,试图通过资本快速流动收割它国优质资产。

EM国家的外汇储备在2012年出现了明显拐点,美元资本闻到了回流的信号。

2014年下半年开始回流速度加快了,美元指数开始了一波快速上涨。到2015年初,美元指数从80涨到了100。

美元指数的快速走强,就是告诉全球各路资本,我们的紧缩收水要开始了。

更明显的拐点在2015年。如果说2008年的QE是加速驱逐美元全球套利。

那么2015年开始的美联储加息,就是告诉美元资本吃饱了该回家了。

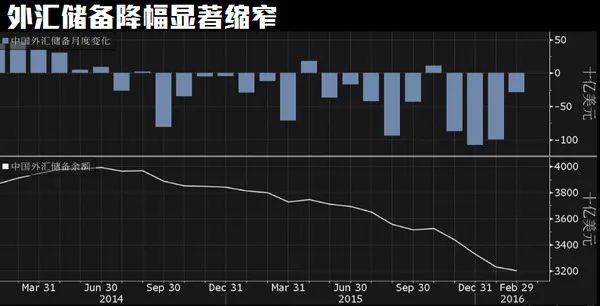

认真观察我们的外汇储备曲线的趋势,会发现一个有意思的现象。

在2015年之前的十多年时间里,除去2012年略有波动,我们的外汇储备规模是逐年上升的。

2012年发生波动的节点,恰恰是我们本节开始时候提到的,美元开始步入上行周期的起点。

2015年加息前中国外储规模最高的时候,曾经一度接近4万亿,不过这一年也是中国外汇储备从高点回落的转折点

后面的一年多时间里,我们的外汇储备一路下滑,在2017年最低的时候曾经降到了不到3万亿美元。

之后开始逐步企稳反弹,最终下降的趋势转为横盘,后面的外汇储备走成了一条直线,差不多一直维持在3万亿美元左右。

这一年多外汇储备的变化,回头看不过是图上的数字和曲线,当时却是惊心动魄的大国博弈。

2015年除去美元进入加息周期,几个美国主导的重大事件同时发生了。

首先从是美国2011年开始主导的TPP协议,在2015年底正式签署了。

TPP是针对环太平洋生产联盟搞的协议,简单说就是要把制造业从中国转移到东亚其他国家。

这个协议等于从经济上,把中国排除在美国主导的产业链之外。

其次从军事上看,美国开始强力推进重返亚太,美国海军把60%的力量部署到亚太地区。

弄这么多军队过来,并不是要真的开战。目的是通过不断制造摩擦和制造冲突,恶化中国周边的安全环境,驱赶资本回流。

2015年这套组合拳也确实生效了,美元加息叠加美国经济军事双重施压的影响,我们的外汇储备出现了持续下降。

一方面是因为国际资本早早嗅到了血腥的气味,在美联储加息之前就陆续开始提前撤离了。

另一方面当时很多国内大鳄和港商也和国际资本一样,想法设法换汇转移资产做空中国。

他们有人通过内保外贷在境外大量收购资产,有人通过集中抛售内地物业向境外撤离。

他们携大量资本流出到海外,和美国的华尔街精英一起吹响了做空中国的号角。

这些人自以为在下一盘好棋,却置民族国家生死不顾,选择了做空中国。

这也应了那句资本没有祖国,用让子弹飞里面那句经典台词的形容就是,谁赢,他们帮谁。

外储快速减少让小老百姓看了也非常恐慌,都开始蚂蚁搬家换汇,进一步加速了流出。

大家可以回忆一下,2015年开始身边是不是有很多声音都在告诉你,人民币汇率要大幅贬值了,赶紧去换美元。

在美国历次通过货币紧缩制造金融危机的过程中,最开始都是想办法制造恐慌消耗对方的外汇储备。

等对方外汇储备不够了,再通过一些手段引发恐慌性挤兑,之后就是汇率崩溃和资产价格崩溃。

2015年12月,美联储开始了久违的第一次正式加息,美元指数也从这时候开始快速拉升。

这是过去13年来,美联储首次加息。

原因不是因为国内经济过热,也不是为了抑制通胀,而是向全世界发出美元回流的信号。

2015年12月美联储宣布正式加息的前后,我们国家的外汇流出也达到了高峰,单月超过1000亿。

看看下图2015年最后几个月外汇流出的速度就知道,当时有多惊人。

每一次美元的紧缩回流周期里,之前放出去的美元都会带着财富回流,伴随的就是别国的金融危机。

面对美元回流,2015年中我们首先被迫拆掉了股市的杠杆,这引发了资本市场的快速下跌。

没等美联储2015年底加息,股市已经回到3000点以下了,彻底打乱了打算在股市高位套现出逃的大资金节奏。

之后亡羊补牢在2015年811进行汇改,开始有序贬值。让汇率从八月份的6.2贬值到年底的6.5,进一步压缩了热钱流出的获利空间。

不过这些措施都是在减缓自己的国内资本外流,避免进入到一个无法遏制的外流循环趋势中去。

可是要控制资本外流,最好的办法不是这类行政手段。而是要给这些资本一个能带来更高收益率的地方,不然他们依然会蚂蚁搬家想办法离开。

股市已经崩了,剩下的就只有楼市,债市以及大宗商品市场这几个地方。

受制于资金的容量问题,剩下能给资本提供高收益唯一的选择其实只有楼市。

我们知道一线城市的是从2015年底开始启动的,当时股市刚刚崩盘,资本市场出来的钱完全没地方去。

这时候这些钱有两个选择,一个是有更高回报的地方投资,一个是因为恐慌跑去换汇。

所以当时所有的政策都指向了居民部门加杠杆,居民部门加杠杆唯一的选择就是楼市啊

楼市也确实从一线开始起飞了,我虽然那时候清楚的知道楼市会涨,因为所有的政策都指向了居民部门加杠杆。

但有个现象也非常疑惑,大量资本正在外流,和一线城市楼市价格迅猛增长似乎是矛盾的。

这个问题直到一年后想明白房价和阻止资本外流的关系,才一切豁然开朗。

后面的事儿大家应该都清楚了,从一二线城市楼市启动以后,这之后外汇储备降幅开始显著收窄

然后是冻楼冻股冻外汇咔嚓大鳄,直接打断了美元回流路径,外汇储备外流终于在2016年终于止住了。

不过如果看外汇储备这张图,会发现2016年初美元储备外流在箭头这个位置止住以后,中间又经历了次下滑。

因为2016年后半年,老美并没有死心。一直试图通过摩擦制造区域冲突,逼走中国的资本。

当年欧元诞生老美就玩过这套,为遏制欧元挑战美元,老美轰炸了南联盟。

一场战争直接把欧洲的资本吓得回流美国,也间接打残了欧元。

因为资本有天然的避险属性。如果一个国家没法向全球证明自己能确保资本在这个国家范围内的安全,那资本必然会选择出逃。

2016年7月老美用的也是这套东西,派来双航母战斗群在南海制造摩擦,不断试探。

通常除了准备开战,美国人一般是不会派出双航母战斗群这玩意的。对于天生风险厌恶的资本来说,这是非常不寻常的讯号。

美军步步紧逼的时候,很多人没有注意的是,也就是在同一时间,中国也发了条简短的消息:

“7月5日至11日,解放军将在海南岛以南西沙群岛水域进行军事演练”。

这次演练中国海军三大舰队精锐尽出,人民解放军罕见的派出4位上将坐镇一线指挥。

海上舰艇100多艘囊括了当时三大舰队主力,空军最精锐的部队全部参演,水下核潜艇部署到位。

号称航母杀手的东风-21D导弹,也罕见的在电视上露面了。

当时的形势有多紧张,现在我们已经感受不到,2016年底一个介绍火箭军的节目里,央视说了这么一段话:

“2016年7月,南海方向战云密布,火箭军与海军展开联合行动。我海军舰艇编队不畏强敌、迎难而上。千里之外,火箭军某基地接到联合作战指令,数十枚新型导弹引弓待发。”

虽然美国制造摩擦驱赶资本回流的企图没有成功,不过这可能是我们近年来距离战争最近的一次。

随后我们开始对美元开始切锚,从过去盯紧美元变成了盯紧一篮子货币。

各种流动性工具也进行了眼花缭乱的创新,比如现在调节流动性就是通过MLF,TMLF这些创新工具。

这都是在尝试减弱美元流入流出周期带来的干扰和被动调节,根据自己的需要调节市场流动性。

从美国2015年启动本轮加息周期开始,直到2016年才加了两次息。

这次老美通过各种手段促使美元回流的效果,可以说是非常不理想的。

更有意思的是,这轮美联储加息周期居然破天荒的在没剪到足够羊毛的时候,在2019年被迫暂停了。

2018年9月美联储还信誓旦旦的告诉大家,2019年会加息3次。

美股直接表演了死给它看的大戏,左边红框是当时标普的凌厉走势。

经历了这次暴跌,美联储马上宣布在2019年初暂停加息,缩表也会在年底终止。

2019年8月1日,美联储10年来首次宣布降息25个基点。

当时美联储主席鲍威尔说了一句意味深长的话,这并不是长降息周期的开始,但可能会再次降息。

很多人觉得美联储主席脑子秀逗了,说话怎么前后矛盾,其实这次降息是不得已为之。

原因也很简单,自打老美变成一个金融帝国开始,就不断通过美元周期吹大和刺破泡沫收割世界。

选择降息意味着这次加息剪羊毛计划被彻底放弃,割韭菜计划失败了。

特朗普上台以后发动贸易战,也是因为羊毛剪不到缺钱,准备撕下面具动手硬抢了。

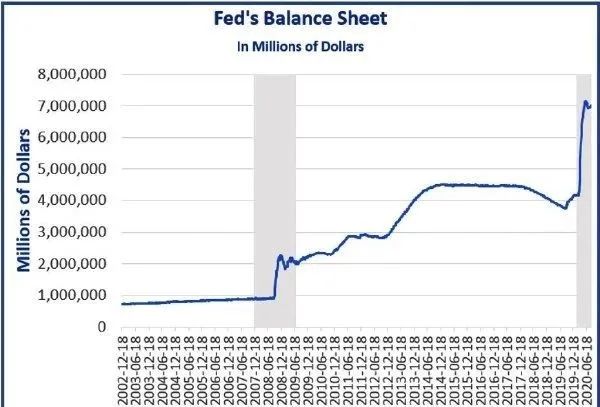

从发现没办法成功收割开始,美联储的放水力度和药量一天天在加大,从口头干预到实际操作。

2019年5月,美股只要回调就马上告诉大家不仅不加息,还要降息的消息。

2019年8月,告诉大家降息1次是不够的,后面还会降息2次。

2019年10月,告诉大家后面至少会降息3次,还会停止缩表。

从紧缩到大规模放水中间发生了什么?为啥老美突然就不紧缩了?

因为之前的加息回流美国人不但剪羊毛没成功,还差点把自己搞挂了。

再加息紧缩下去美国股市要崩,要把自己内部搞出金融危机了,后面只能降息大放水。

疫情期间为拯救美股更是释放了天量流动性,这些操作都会让后面的系统性风险进一步放大。

看看前段疫情期间的放水速度有多快吧,08年遇到全球金融危机都没现在这么夸张。

上次这么大规模的全球协同放水发生在2008年,滔天大水已经被放出来了。

在这种放水速度的背景下,美国财长还在告诉你:现在不需要担心财政赤字或者美联储资产负债表,更多的刺激计划在路上。

记得三月份的时候,我们在这篇《美股崩了,大危机要来了么》里讲过,大放水是不会有危机的。

当时美股暴跌大家都很恐慌,都担心这里会发生金融危机,但我们非常确定后面涨是必然的

因为我们相信一个朴素的道理:货币是水,资产价格是船,水涨必定船高。

疫情期间的惊天大放水,必定会带来后面的惊天大泡沫。

就像我们在《泡沫三大定律》讲的一样,是泡沫就一定会破的。

这里大放水只能延缓泡沫破裂的时间,因为大放水必定会导致通胀来袭。

这点我们在之前这篇《必然到来的大放水》里,专门展开过原理。

当通胀来袭的时候,美联储会不得不加息对抗通胀,从而刺破泡沫。

所以前面我们也说了,这里继续放水把泡沫吹大,只会让未来的系统性风险变得无比巨大。

这也是为啥美联储主席鲍威尔在2019年10月降息时候说,这不是长降息周期的开始。

这里的降息不过是为了维护美股泡沫不破,为了帮助川大统领稳住股市好好竞选。

一年多以后美联储为对抗通胀加息刺破泡沫之后,才是真正长降息周期的开始。

那时候美联储应该已经用尽所有货币政策,也许负利率会变成唯一的选择。

要知道现在不光资产价格处在高位,整个老美社会的贫富差距也处在高位。

一切都和29年那次大萧条之前那么类似。

从美国成为世界头号强国开始,它就是世界消费的发动机。

生产国把产品出口到美国,美国消费者消耗这些产品,生产国换回外汇。

二战之前的大萧条怎么产生的,美国贫富差距过大消费者没钱了,自然生产国的东西卖不出去。

英国有大量海外殖民地,搞起了殖民地内循环消化自己的工业产品。

美国竖起高关税和贸易壁垒,限制其他工业国产品入境玩起了内循环。

德国日本这种后发工业国因为国内市场不够,国外出口又被堵死,只能走上了法西斯的道路。

这是之前在这篇《我们为啥要提出重视经济内循环》里面,曾经讲过的故事。

尾声

别人手头紧的时候你就去抄底带血的筹码,如果运气不错,经历两次就能上好几个台阶。