作者:炒股拌饭

当时我们在文中推演了国内资本市场的走向,和时间节点问题。

很多读者都在问啥时候能重新发一次,我们猜当时被删大概是因为结尾讲到了台海某个敏感话题。

今天我们修改了文末敏感相关,重新发出来给大家,下面正文开始:

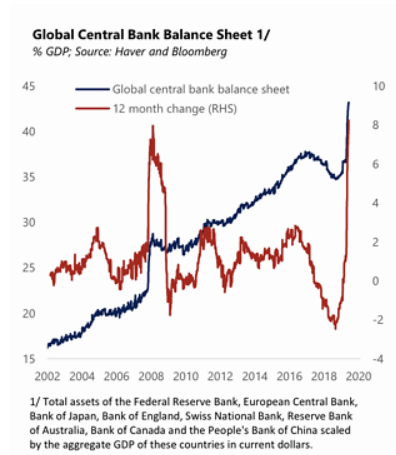

最近为应对新冠疫情带来的经济低迷,全球央行都在印钱扩张资产负债表支持经济。

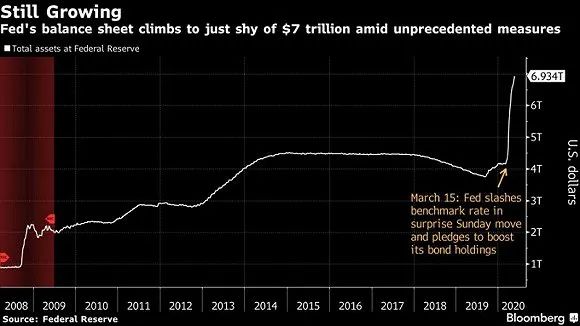

比如最牛逼的美联储,一周前还是6.72万亿美元,现在已经是逼近7万亿。

要知道在3月15日,美联储资产负债表规模只有4.31万亿美元。

也就是说短短两个月时间,美联储的资产负债表就增加了2.7万亿的规模。

中国人民辛辛苦苦干活,出口创汇40年才积累了3万亿美元的外汇储备,人家两个月就印出来了。

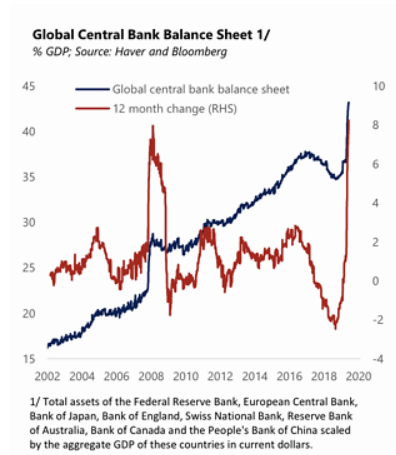

不过扩张资产负债表的并不只是美联储一家,全球央行的资产负债表都在急剧扩张。

看看这个上升斜率就知道有多夸张,上一次这么大规模放水还是在08年

不少人应该记得,08年四万亿刺激以后,手持100万现金的人和手持100万资产的人快速拉开距离。

其实这就是老百姓常说的通货膨胀,本质是钱印多了,票子变毛了

弗里德曼说,通货膨胀在任何地方都是政治现象,这话一点都没错。

不管是凯恩斯还是新自由主义统治的时代,其实都是这样。

我们都知道1929年开始美国发生了大萧条,并成为波及整个资本主义世界的经济危机。

这场危机结束了亚当斯密开创的古典经济学近百年的统治地位,把主导权让位于凯恩斯主义,罗斯福总统就是在这个拐点粉墨登场的。

古典经济学也可以叫古典自由主义,这套理论认为国家只能用市场这只看不见的手调节经济。

之前写那篇《我们正站在一场大萧条前夜》的时候,我们曾经讲过柯立芝繁荣和咆哮的二十年代,这段繁荣就是在古典自由主义的背景下产生的。

看看自由女神像就知道,美国人爱女神也爱自由。这种态度反应到经济上就是:政府把企业交给了市场,市场才是经济最好的抓手。

完全市场化带来的结果是强者恒强,后面自然是马太效应越来越厉害。小公司一个个倒下,大公司越来越大,形成垄断组织。

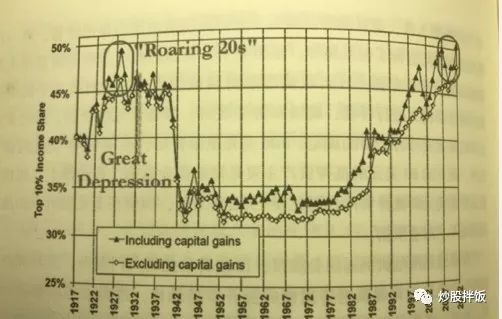

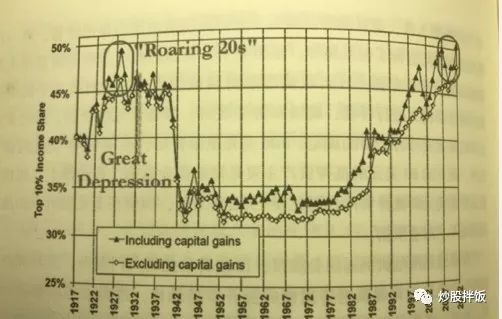

整个二十年代美国工人工资上涨了2%,,垄断组织的劳动生产率却因为流水线大量投入使用上升到55%。

2%和55%之间的差额就是资本家赚到的剩余价值,后面自然是贫富分化越来越严重,最后的结果是10%的人占有了45%的社会财富。

我们以前说过历史上10%的人拿走了45%以上财富的结果都不太好。

第一次首先发生了1929年大萧条,随后发生了二战。第二次是07年,08年的时候发生了次贷危机。第三次就是现在。

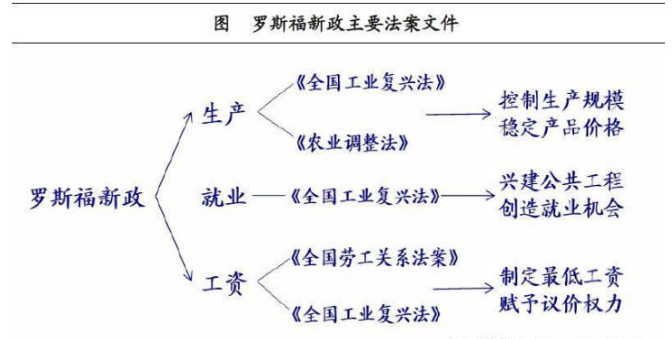

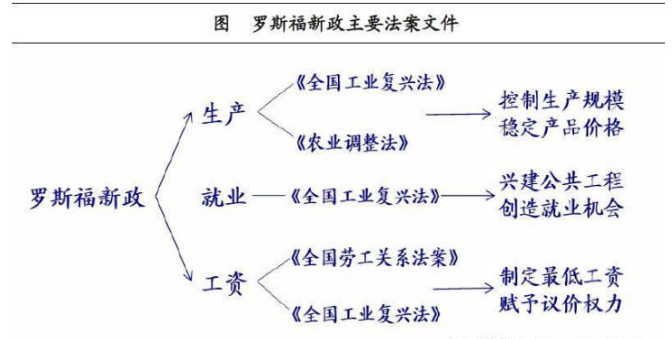

罗斯福是在大萧条之后的1933年上台的,他抛弃了古典经济学那套只用市场这只看不见的手调节经济的自由主义做法。

不再放任市场,主动进行大规模的经济干预,史称罗斯福新政。

这套需求创造理论被一个叫凯恩斯的人总结下来。1933年罗斯福上台,1936年这位头脑灵活的老兄就开始写书论述新理论。

没几年这套东西变成凯恩斯主义,凯恩斯也成了一代宗师。

俩人面对大萧条不约而同的抛弃了自由资本主义,让国家来介入经济。

我们知道资本主义经济危机是因为贫富分化太剧烈,导致穷人丧失购买力没钱买东西,造成生产相对过剩。

所以要解决问题就要给他们钱买东西,没有需求就创造需求,通过创造需求提供工作机会,给工人发工资提高购买力。

这么说可能很多人不明白,我们打个比方,普通人的消费能力就像一个水库里的水。

只有这个水库不断有水流出,才能推动经济的发电机持续运转,可水库有水流出的前提是里面有水啊。

凯恩斯主义说这个简单,不就是水库不是没水么?那我加水不就得了嘛。

这个水哪里来呢?一方面是向资本家加税,一方面是向资本家借贷。

这两个办法本质都是把资本家手里的钱临时抽到水库里。

为啥说临时呢?因为劳动生产率剪刀差的存在,大众的钱迟早会以利润的形式回到资本家手里。

这等于水库的水迟早要干,所以凯恩斯这套只能延缓危机。

观察二战以后的西方国家我们也会发现,很长时间里都是左翼政党在执政的。

这些政党的普遍纲领就是“高税收,大政府和高福利”。

一方面是因为来自苏联的意识形态竞争让西方国家不得不改善工人的生活条件。

另一方面他们也普遍意识到必须采取措施解决贫富分化问题,才能有效解决消费端不足的问题。

政府提高税收,收来的钱部分拿来搞基础设施,科研这些公共建设。

另外部分拿来搞社会福利和保障。老百姓手里有钱又有保障,自然就敢花钱了。

凯恩斯主义认为,经济衰退造成私人投资不足开工下降,这时候失业率会上升。

大萧条证明古典经济学那套自由主义的东西无法克服周期性经济危机,无法解决大萧条带来的大量失业问题

市场这只看不见的手失灵的时候,政府应该动用看得见的手推行宽松的货币政策加积极的财政政策。

扩大政府开支,推行财政赤字,通过加大政府投资来刺激经济维持就业就成了最佳选择。

之前的自由资本主义是资本家生产2块钱东西,发1块钱工资。结果最后东西卖不出去,因为穷人没钱买产品。

凯恩斯主义是资本家生产2块钱东西,发1块钱工资。政府再负债1块钱发下去。大家获得2块钱产品,资本家多赚1块钱,政府负债1块钱。

事实上凯恩斯主义并没有减少资本家的利润,只是把资本家赚到的钱变成了政府有息债务。

政府本身是没钱的,只是向资本家借债加税来创造需求,通过发工资提升穷人购买力。

为了追求眼前的就业和平衡,政府通过负债把现在的问题往后推。

借债是要还的,等还债时候政府只能指望经济增长带来更多税收增长,否则只能借新债还旧债。

凯恩斯的反对者提出这么玩债务越来越大,借到最后还不上问题更大。

凯恩斯的回答是,考虑个屁长期,长期看我们都会死。我的问题在将来,你的问题在眼前。用这个策略将来可能会死,不用的话现在就得死。

所以凯恩斯主义就算是毒药,各国政府也得吞下去应对大萧条。

要知道罗斯福新政搞的那些项目,并没有办法创造更多税收和增长,只能靠政府借更多的债填窟窿维持增长。

整个30年代美国国债涨了四倍,借债游戏终于玩不下去了,1938年美国和德国因为再次爆发经济危机陷入全面萧条。

罗斯福已经把国债借贷和货币贬值用到极致,借债游戏没办法继续再玩下去,后面是德国撑不住发动二战救了美国。

因为德国希特勒借债创造就业机会造的全是飞机大炮,这玩意没法给老百姓吃用,也没办法拿来给资本家还债。

再不做点啥国家就要破产,战争在这时候就成了德国唯一的选择。

1939年二战开场,所有国家开始进入充分就业,直线下滑的那条失业率蓝线就是二战带来的。

凯恩斯主义的发展在二战以后没有停滞,后面几任美国总统继续把它发扬光大。

70年代之前,激进的财政政策配合宽松的货币政策,大规模赤字财政和高额国债是经常性政策。

持续扩张的货币和财政刺激也为未来的通胀持续走高和里根时代新自由主义复辟埋下了伏笔。

这段时光是美国劳动人民的黄金时光,尤其是中产阶级,现在还有无数美国人在怀念60s、70s。

当时美国中产阶级遍地,随便出门就能找到起薪不错的工作,一个人工作养一家,一家人住在带泳池的Big house,年轻人充满着激情。

可是到了70年代,大家却发现凯恩斯这套东西不灵了,滞涨突然来了。

凯恩斯时代美国政府向人民借钱,美国国债是美国政府对美国人民的债务。

本来想着能靠发展还债,可发展总有减速的时候,后面发展增速减缓到还不起时候,就只能借新钱还旧账。

借不到新钱就还不起旧债,后面是靠二战把美国拉出之前的债务泥潭。

二战后美国人继续搞借债经济,借到后面不光旧债还不起,连利息都还不起。这时候就很难借到钱了,不得不印钞还钱。

这也是为啥凯恩斯主义的致命弱点是政策主张与生俱来的通货膨胀倾向。

政府不是大量借债嘛,所以总是在试图通过印钞贬值货币减轻债务带来的财政压力

70年代突然到来的石油危机抬高了通胀,游戏玩不下去了。

这时候继续印钱还债会引发恶性通胀。不印钱还债又借不到钱搞刺激,失业率升高。

按照凯恩斯的理论,失业只会存在于经济低迷期,这时候生产停滞,利率走低。

通胀则发生在经济高潮期,这时候生产发展,利率走高,所以失业和通胀不会并存

凯恩斯主义失灵以后,里根上台了。里根的口号很振奋人心:“让美国再次伟大”。

是不是看起来很熟悉,大金毛竞选用的这个,其实就是抄里根的。

如果说凯恩斯理论是从需求角度刺激,那么里根经济学就是从供给角度刺激。

供给学派认为,国家搞凯恩斯那套,就是通过劫富济贫给底层发钱提高购买力。

这是人为创造需求,这种办法一方面高福利养懒人,一方面搞出一堆大而不能倒的企业。

市场的调节作用被政府破坏了,企业该破产不破产,人民该劳动不劳动,经济肯定好不了。

里根开出的药方是啥呢?废除凯恩斯主义的政府干预,改回到原教旨资本主义去。

没错,里根上台以后把对内经济政策又改回了20年代大萧条之前的那套自由主义。

所谓里根经济学对内其实就是原来古典自由主义那套东西的加强版

政府减税,持续消减福利,企业大规模推行私有化是它的核心

因为这套思路是以恢复供给端企业活力为核心,所以被称为供给端改革。

我们前面举过一个水库的例子,用来说清楚里根经济学也没啥问题。

如果凯恩斯主义对内是想办法给水库加水,让经济发电机继续运转的话。

里根经济学对内就是想办法把水库里剩余不多的水再想办法榨干净。

里根经济学认为东西卖不出去购买力产生了缺口,并不是消费者真没钱了。

而是消费者总是喜欢攒钱,希望存钱有备无患,用来解决未来可能发生的问题。

钱都被存起来了,自然市场购买力就有了缺口。而且高福利社会总会让人们期待政府免费给自己解决问题,还会养懒人。

里根经济学当时之所以能奏效,是因为此前凯恩斯主义盛行的几十年推行高福利,美国人还有不少积蓄,也能榨的出油水。

所以当时里根砍掉社会福利逼着美国人花钱的时候,是可以为资本主义续波命的。

怎么才能让人们花钱呢?简单啊,把福利砍了,让大家必须去花钱。

能让人必须花钱的东西首先是食品,但是这个东西是没法动的,穷人饿肚子要出大乱子。

其他能让人花钱就是教育、医疗和住房类项目了,所以从里根时代开始这些行业开始大规模推行产业化。

中产阶级最在乎这几个项目,又不会轻易造反,所以压榨他们最合适。

而且对中产来说,解决了这几个问题,中产就能保持自己的阶级。

解决不了这些问题,中产就会往下滑。所以哪怕再困难,中产也要想办法加入这个驴拉磨的游戏,你说这招是不是很牛。

之后再用消费主义给中产阶级洗脑,巧妙的把智商和阶层同消费挂钩,掏干中产的口袋。

这就造成了一个后果,里根时代之后的中产阶级的负担越来越重,也越来越穷。

在1971年到2015年的40多年间,美国中产阶级的空心化一直在稳步推进。

生活在中等收入家庭的美国人的比例从1971年的61%降至2015年的49.4%。

美国汽车工厂的工人,在2007年还有28美元一小时的收入,但在今天,竟然只有15美元。

美国知名脱口秀主持人Bill Maher有个视频《政府关门的教训》:

中产阶级少领一次工资都受不起,哪有什么中产阶级,早被剥削完了。

所以大家知道现在美国中产为啥几乎没了吧,就是里根时代政策导向变了的原因。

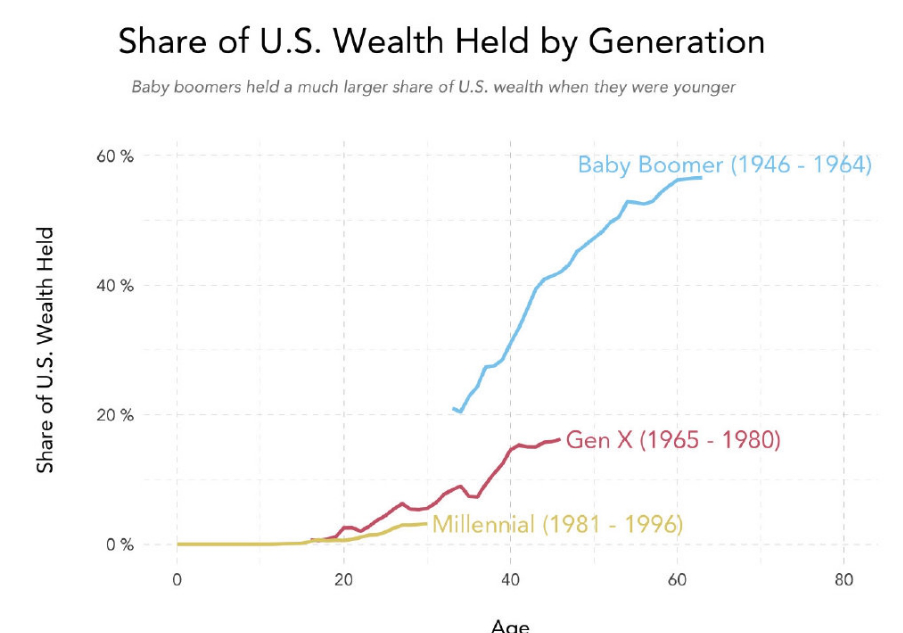

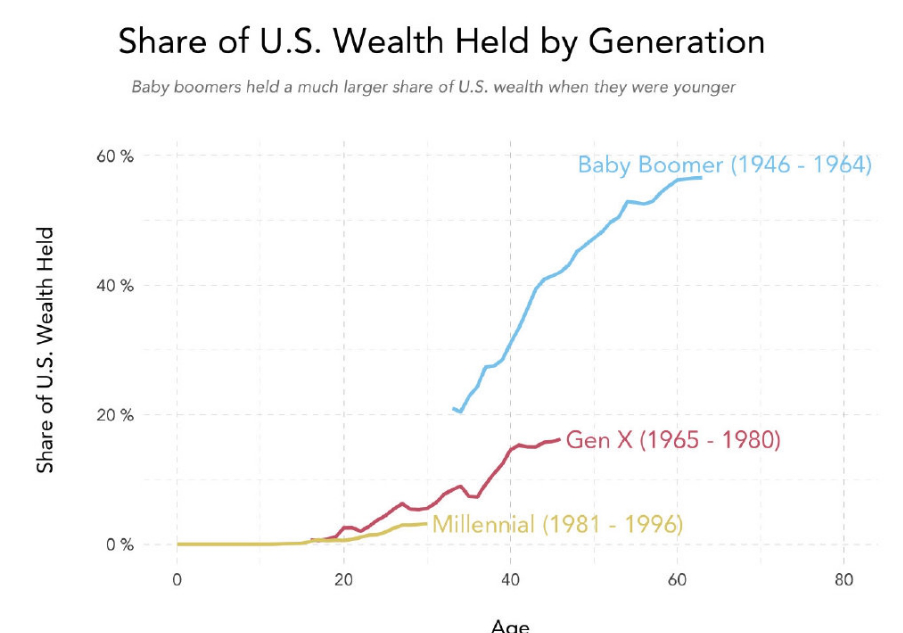

从下图蓝线和红线代表的是里根上台之前两个世代年轻时候积累的财富社会占比。

可以看出,不同年代生人年轻时候能积累的财富水平差异相当的大。

当然,美国中产持续减少还有个原因是来自收入端的不断减少

全球化以后产业转移,因为制造业不断转移到其他国家,造成美国人工作机会越来越少

普通人拿不到产业跨国转移带来的利润,这部分好处都被跨国财团拿去了。

如果说凯恩斯主义是国家垄断资本主义的理论基础,那么里根推行的新自由主义就是国际垄断资本主义的理论基础。

里根经济学从世界的角度看,更像是凯恩斯主义的加强版。

凯恩斯时代美国政府向人民借钱,国债是美国政府对本国人民的债务,这种债务上限很低。

罗斯福二战前借了四百亿美金,就把美国人民的口袋借空了,借不到新钱还不起旧债就只能打仗。

打完仗后面肯尼迪和约翰逊再借了一轮,到尼克松就已经抗不住了。

里根时代另辟蹊径,通过推行新自由主义把美国政府变成全世界的超级政府。

美元升级为世界货币,美国国债向全世界发行,也就是向全世界借债。

美国拿着美元向全世界各国投资输出购买力,这意味着人类历史上第一次出现了一种全球性纸币。

它以美国政府的信用做担保,在全世界流通,为全世界输出购买力。

它的发行依赖于美国政府发的国债,这些国债由全世界一起购买一起承担。

这打开了美国的借债上限,意味着只要还的上利息美国就可以发行海量国债,输出海量美元。

凯恩斯主义本质是国家借钱刺激需求搞发展,宽松的财政和货币政策一起上,通过通胀刺激经济。

借钱是要还的,想彻底解决还钱问题,只能是突然收到一大笔资金,这笔资金可能的来路只有三个

一是剪别国羊毛,拿到一笔巨款,被剪羊毛这个国家一定要很有钱,不然根本不够还。

二是天降横财,比如发现了超大规模开采成本极低的金矿,起码也要万吨级。

三是别的超级大国突然崩溃去瓜分资产包,吃崩溃红利能续命一波。

四是国内资本家收重税而且要堵死资金外流,把肉烂在锅里。

可70年代一二三都没出现,四这种操作根本就不可能,要知道美国是资本家的美国。

没钱续命自然后面就是死啊,所以凯恩斯主义自然玩不下去走到了尽头。

那新自由主义为啥能玩到现在还没有结束呢?得说老美从里根开始国运真的好。

80年代拉美危机先收割一波,90年代苏联解体再收割一波。

后面成功打压日本制造业刺破泡沫又收割一波,亚洲金融危机再收割一波。

再加上后面的信息技术革命带来技术突破,叠加中国入世老美和世界工厂捆绑。

这一系列有如神助的好运把美国经济推上顶峰,一直给新自由主义续命到现在。

后面按照老美自己的计划如果能收割中国,还能再续命一波。

现在没办法收割中国,美国的债务也越来越大,后面还不上钱新自由主义这套东西也即将走到尽头。

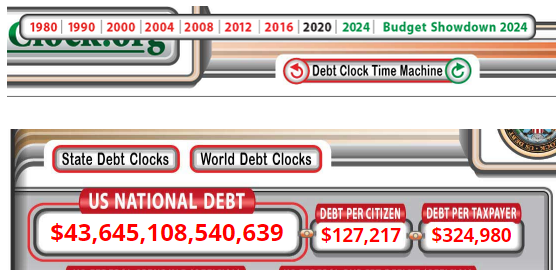

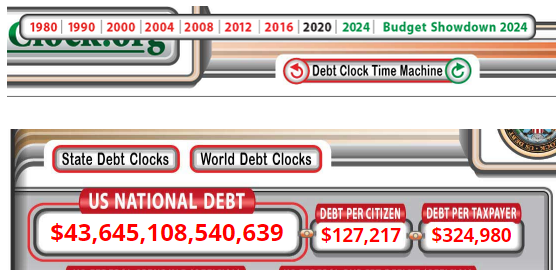

从80年代里根打开美国债务限制开始,老美的国债上限就在不断上调。

最近的增速是越来越快,几乎是一根直线开始加速度向上。

曼哈顿第六大道的国债钟每天都在显示着激增的美国国债。

按照国债钟官网预测,2024年老美国债预估达到了43万亿美元。

我们之前说过债务是有天花板的,不可能永远不停的借下去。

一般而言,如果没有天降横财,解决想从内部债务问题主要有三个办法。

一是通过经济增长缩小债务占GDP的比重。二是不断提高债务上限,采取宽松的货币政策,也就是印钞。三是直接违约。

目前美国经济增长速度已经落后于债务增长的速度,要达到债务增长速度GDP增速需要超过7%。

美国也无法直接承受债务违约的巨大风险,因为会引发远超2008年的经济危机,最后就只剩了印钞一条路。

大印钞以后的结果,自然就是全球通胀和资产价格的上涨。

这是债务人的胜利,欠债者的狂欢,因为对居民和企业来说,资产负债率=总负债/总资产。

资产价格的上涨会明显降低债务人的资产负债率,实现我们之前没有完成的去杠杆任务。

首先会看到债券价格上涨,接着是权益类资产,然后是大宗商品和地产,最后是食品和消费品的上涨。

消费品尤其是食品的上涨是各国不能承受的,底层吃不起饭是要出事情的,所以后面会让央行不得不开始加息。

加息累积几次之后,就会带来债务崩塌,那时候我们就会看到美股大瀑布的到来。

如果疫情能在2020年结束,那么我们在2022年初之前都会看到经济高增长。

可以预见的是,这次可能要靠投资和补库存周期来实现货币扩张,投资主要是基建,补库存动的主要是上游周期品。

周期品需要需求驱动,后面我们应该会看到全球都会开启新一轮大规模基建。

2021年是个类似2007年的年份,说起2007,大家肯定会想起上证指数6124的历史最高点和大宗商品当时的疯狂。

从周期来看,2019年到2021年底也是基钦周期扩张期,对应股票市场超级大牛市。

2022年初上证指数会创历史新高,A股疯狂的影响会超过历史上任何一次。后面上证指数盛极而衰,金融危机开始。

没有疯狂就没有危机,大疯狂之后才有大危机,天道本来就是如此。

2022年,美国新一轮债务同样也会到期,债务危机会引发类似2008年的全球金融危机。

随后延伸到经济危机和全球大萧条,国际游资全力出逃美国,疯狂涌入中国。

毕竟资本没有祖国,在哪里能赚到钱,它们就会往哪里去。

全文完!感谢观看,如果喜欢请点在看,或者分享到朋友圈。

如果你想读到有深度,有前瞻性的好文章,推荐关注:炒股拌饭。

这里不仅有严谨的历史,还有犀利有前瞻性的经济投资评论,作者在这里试图通过对照历史,结合人性,展望未来预测很多事情的走向。