如果没有疫情,这个世界能好起来吗?从金融的视角看,答案是不一定。我们今天看到的很多问题,不管是国与国之间,还是人与人之间的问题,如果我们从利益的角度去看,在本质上来说,很可能是经济发展放缓之后,利益分配的问题。

经济高速增长的时候,所有人都会直接或者间接的从中受益,因为相对来说钱也更容易挣,国家之间的竞争也会更加宽容,当经济增速放缓,利益分配不能再像高增长时期那么宽松,内部矛盾会变得尖锐,国家之间的冲突也会加剧。

其实如果没有疫情,世界经济发展的周期,也将轮转到现在这个阶段,因为经济全球一体化之后,总体上的增长,在美国带领下,阶段性的面临了见顶的压力,这个压力算起来在2008年就已经是自然见顶了。

而始于2008年的美元超级宽松周期,正是金融危机之后,为了把矛盾和冲突延后,强力通过宽松,又给十几年前就应该爆发的危机强行续命。可以说这十年,站在美国的角度,本质上是一场放水带来的盛宴,如今盛宴结束,面临的最大问题就是,谁来买单?

紧缩进入临界点

按照美联储的加息计划,在6月15日将继续加息,不出意外的话,这次又会加50个基点。很多人对美国加息这个事没啥概念,但是不管你关不关心这个事,这个事百分之百会来关心你,因为美国加息的影响,是全球性的。

它不光是会影响到全世界的金融市场,也会影响到各个国家的汇率,甚至包括金融和经济政策,而这些又会直接或者间接的影响到我们每一个人的现实生活。说起来,这至少是现阶段还没有办法避免的事,毕竟美元的国际货币地位还没有被颠覆。

饭要一口一口吃,去美元化这条路,也得一步一步来。在这个地位被彻底改变之前,我们还得关注美联储的金融政策,以及它带给全世界的影响。

美联储的计划是6月15日加息,实际上市场已经在提前消化这次加息的影响,美股在跌,美元指数在涨,全球资本向美国回流的情况,确实超预期的强。但即便如此,现在美国的金融市场也将进入到一个临界点。

这个问题我在之前有过讨论,现在全球回流的美元规模很庞大,但是让美联储意想不到的是,这些钱回流美国之后,没有到美股和美债市场接盘,而是都留着现金在观望。

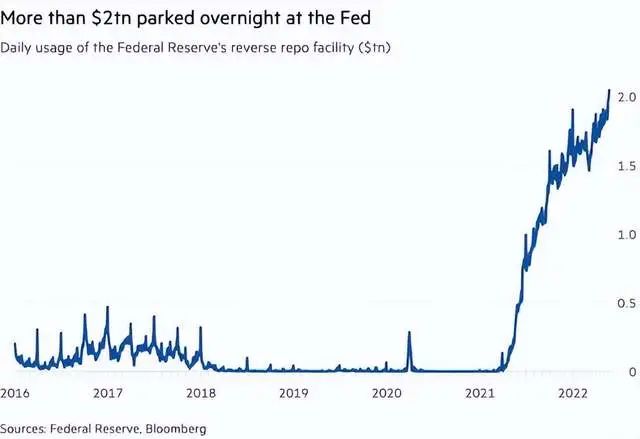

现在美联储的隔夜逆回购规模,在5月份突破2万亿之后,就一直维持在这个高位,这相当于有超过2万亿美元的现金,既没有去金融市场进行投机,也没有去实体经济里搞投资。这么大一笔现金,这还没有加上杠杆,如果加个5-10倍的资金杠杆,在金融市场就是几十万亿美元,这个资金规模,在市场上要说可以呼风唤雨,那一点也不夸张了。

一边是大量的资金以现金形式在金融系统里观望,一边却是美股在不断下跌,而且美股又是美国的命根子,这就很让美联储着急了。而美股下跌,归根结底的问题,还是资金的压力,这可能比加息导致的经济衰退风险,带给美股的估值压力更大。

美股的资金压力,首先就体现在了美债的价格走势上,因为美债市场,可能才是全球金融市场最主要的资金源头。美债价格下跌,收益率上涨,而收益率每涨高一点,就意味着资金成本会以杠杆倍数加倍上涨。

所以过去在资本市场,一直把美债收益率达到3%作为一个资金成本的临界点,一旦过了这个临界点,各路资金都会面临去杠杆的风险。说白了,资金去杠杆,就要在美股上面抛售股票进行套现。

当美债收益率超过3%以后,美债收益率和美股的走势,就会形成跷跷板效应。美债收益率越高,美股崩盘的压力就会越大。而这一切的源头,又跟美联储加息相关,美联储加息越多,经济增长的压力越大,衰退风险越高,相应的看空美国未来的投资者会越多,这样卖出美国国债的人也会越多,卖的人越多,美债价格会越低,这样美债收益率会越高,美股资金压力会更大。

这就成了一个死循环,而循环的起点,就是美联储的紧缩。而说起来呢,美联储之所以要紧缩,还是因为现在美国的通胀水平太高,不加息压不住。这么下去迟早也会出大问题,所以加息算是拖了这么多年之后,实在拖不下去了,不得已而为之。

现在的情况就是,加息到这个水平,美债的收益率基本上已经在临界点上站稳,下一步就是收益率倒挂,目前还差一丢丢。

从去年下半年大张旗鼓说要紧缩开始,到现在真正开始加息,这个阶段其实压力在其他国家,主要就是美元从全世界流出,这给很多国家都带来了很大的资本流出压力。

这个压力美国是体会不到的,因为美国只有通胀压力。而世界上其他国家,不但有通胀压力,需要加息缓解,还有资本流出导致的汇率贬值压力,也需要加息缓解。可是这么加息不就先把自己的经济给紧缩崩了吗?

这就是现在土耳其的困境,也是其他发展中国家的困境,而这可能也恰恰是美国最想看到的一幕。通过竞争式加息,在自己的金融市场崩盘之前,先把别人给带崩了,毕竟对很多国家来说,美元加息引发的资本回流,再叠加抑制通胀进行的加息,相当于是双重紧缩了,很多国家根本没法撑下去。

所以土耳其宁愿违背常识,任通胀飙升,但就是不加息。埃苏丹很清楚,只能选一个,要么肉烂在锅里,要么连锅一起被美国端走。

没有第二种可能了。

金融与经济

随着加息的进行,美国金融市场,从美债到美股也要开始承受压力。而美国现在的各种压力,说起来都是因为加息,而加息又是因为通胀高企,但通胀又是怎么来的呢?如果追根溯源,说到根子上,通胀之所以这么高,只有两个原因。

一个原因是2008年以后美元主导下,放水太多了。理论上放这么多水,美国认为也有办法解决,就是把这个通胀压力转移到资产端,也就是产业链和供应链的下游,由这些国家把通胀分担了,那美国的压力自然就小多了。

所以这就有了第二个原因,美国强行转移矛盾,跟我们闹翻了。整个中下游产业链和供应链上,跟我们一起配套的国家,自然的都不愿意承接这天量放水的后果,所以这份苦果,只能是美国自己来吞。

其实也不光是美国,包括其他西方发达国家在内的这些国家,都是这条食物链上的食利者,只不过美国吃大头,它们吃小头。但有小头吃,也好过一转身来被美国吃吧?

而美国不光是2008年金融危机爆发以后,通过大放水来掩盖问题和矛盾,更是2015年在收割失败,2018年又发动贸易战,在事实上已经闹翻之后,又在2020年疫情爆发后,再次搞无限量放水。而不管是欧洲还是日本,还是其他五眼联盟国家,都是这一政策的跟随者。

这就很难理解了。明知转移通胀已经不可能,还这么大放水,是嫌自己命长呢,还是对于自己的实力过于自信了?

现在的格局就是这样,无限放水的这支队伍,都别无选择,只能继续赌美国赢,美国赢,它们就赢,美国输,最可能的结果,不是美国来承担主要代价,而是由它们来为过去的盛宴买单。面对这样的情形,谁能不焦虑呢?

国家如此,个人也如此。我们如此,世界也如此。

其实我一直是个长期乐观主义者,但是不可否认的是,我们过去四十年,总体上的方向是通过融入世界经济,来争取发展机会的。现在的问题是,当美国又一次面临内部矛盾向外部转移的这个时间窗口,不光它别无选择,我们也别无选择。

进一步的妥协,是没有出路的,就像土耳其那样,生或死只有一条路,一个选择。很多人以为妥协之后,哪怕还能过日韩那样的日子也知足了,殊不知这是一种想当然,因为日韩说白了也不过是高级打工人,当西方危机无法向发展中国家转移的时候,就轮到它们了。

如果妥协的最好结局也不过如此,我们的先辈通过流血牺牲换来的独立自主,意义又何在呢?

交待上面这个背景不是没有意义的,现在美元持续紧缩,全世界都会面临经济上的放缓压力,我们现在是全球化的中流砥柱,世界的变化自然也会影响到我们。而经济的发展,和金融周期的变化,息息相关。

当美元作为事实上的全球货币进行前所未有的大紧缩的时候,在可预见的未来,全世界的需求都会受到强烈的冲击。美元紧缩让美国的金融市场面临着巨大的压力,同时全世界的经济,也在艰难的支撑。

大家都在熬着,这个时候的焦虑,会一级一级渗透到社会的方方面面,不要由此去制造分裂和对立,那是美国最擅长的转移阶级矛盾的手段,这种由金融上的紧缩,传导到经济发展的放缓,再到每一个个体的焦虑不安,最后谁也逃不掉的。

归根结底的来说,我们还是要有信心,要有四个自信,相信不光是美国能主导世界经济的发展,我们也能。只要有这个自信,就必然会明白,眼下的紧缩造成的经济放缓和各种困难,是阶段性的。

美国的紧缩终有结束时,未来经济周期,在我们的带动下,也会有启动时。一旦我们要启动新一轮的经济发展,难不成我们还要用西方的这一套吗?西方的这一套已经走到了尽头,我们是时候要用自己的一套去驱动经济的再发展了。

如果没有从根子上,从最底层,去坚定四个自信,是不可能相信我们未来还能重启新一轮经济发展周期的。

时代背后的金融潮汐

今天世界的变化,正在面临剧烈的结构性解体威胁,美元加息,说起来还只能算是一个契机,因为有很多问题和矛盾,积累也不是一天两天了,这背后应该说有经济和社会发展的大周期。而美元加息,正好把短期的金融紧缩周期,跟社会发展的大周期,在时间点上统一了,甚至有可能形成一次大的共振。

西方经济学,核心是市场化,市场化的核心是自由竞争,而自由竞争的结局,千百年来都遵循同一个规律,在西方叫二八定律和马太效应,也就是在商业上的自由竞争,最后反应到社会结构上的是必然出现贫富分化,然后就是强者恒强。

这个规律在东方总结为:人之道,损不足而补有余。其实是同一个意思,就是贫富分化后,强者通过占有更多资源而不断强化自己的地位,而弱者只会更弱。

我们看美国的资本积累史,正是这样一个历程,从1929年大萧条之前,是美国的内部贫富分化达到顶峰,之后是罗斯福新政抑制豪强,这是前50年。

然后是1980年代,里根重启新自由主义,十年之后,历史的周期在这里出现了汇合。美国的贫富分化,从这里开始出现拐点,然后全球化在苏联解体之后开始加速,而美国又通过全球化赚取的财富,向国内转移来不断的缓解内部矛盾,终于到了2020年代,这是后50年。

实际上美国内部的贫富差距,和国际上以美元计价的,发达国家与发展中国家之间的差距,可能同步达到了顶峰。当然这里面我们是个例外,我们当然不属于发达国家圈子,如果把我们从发展中国家摘出去之后,这个发达国家与发展中国家的财富对比,会更直接和明显。

显然,美国内部与外部两个圈子,都在市场经济,自由竞争之下,走到了模式的尽头,而且在时间上可能也进一步的实现了同步。而美元紧缩周期的开启,又进一步同步到了这两个周期之下。

所以最后我们看到的,不仅仅是美元紧缩的问题,也是美国的问题,还是全世界的问题,可能都到了临界点上,用我们的话说,这就是百年未有之大变局。

最后

按历史的经验,要解决当下的矛盾和问题,有两个办法,一个是再来一次新工业革命,使生产力大幅提升,这样快速创造财富来缓解全世界的矛盾。还有一个就是用天之道,损有余补不足。通过改变西方主导的秩序,来释放生产潜力,平衡全球利益。

以目前的科技进展,第一个办法远水难解近渴。而第二个办法,既要有全面的理论创新,来取代现行的西方理论指导新阶段的经济发展,更关键的是,还要让西方世界为自己过去吃了几十年的盛宴买单。

但难就难在这里,盛宴已经结束,谁都不想买单。