瑞士这次大概率是掉坑里了,只是目前盖子没有揭开,所以不知道具体是掉到哪一个坑里。从前段时间英国的养老金基金和瑞士瑞信前后脚出事,很可能瑞信的问题,跟英国市场有直接的关系。

先说下瑞信的情况到底有多严重。

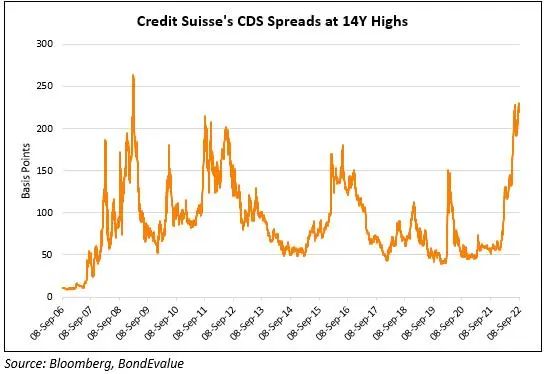

我之前介绍过瑞信,它是瑞士第二大银行、全球第五大投行,管理着1.62万亿美元资产。上一次传出瑞信有爆雷风险的时候,瑞信五年期贷款违约保险(CDS)是达到了247,接近于2008年金融危机时候的水平。

随后瑞信的CEO科尔纳就说,瑞信有将近1000亿美元的资本缓冲,到6月末,优质流动资产约为2380亿美元。但是之后市场对瑞信违约的风险,依然是用脚在投票,CDS不断创出新高。

很显然,市场并不接受瑞信单方面的说法,尤其是金融市场的直接参与者,或者说瑞信的对手盘,很可能早就已经摸清楚了瑞信的家底,只不过现在全市场都没有透露,瑞信具体是陷入哪一个市场了。

市场上现在最新传出的数据是,瑞信的杠杆风险敞口高达8730亿美元。这个风险敞口,对于瑞信来说,可以说是个无底洞。就算有1000亿的现金,再加上2380亿随时可以变现的优质资产,也填不满这个窟窿。

在这个危急关头,出现了有意思的一幕。

瑞信是瑞士手心里的肉,就跟英国养老金基金类似,英国养老金基金绝对不能破产,不然英国就得玩完。同样的,瑞信破产,瑞士很可能也会非死即残。所以在事情一出现,瑞士央行就表态会提供必要的流动性支持。

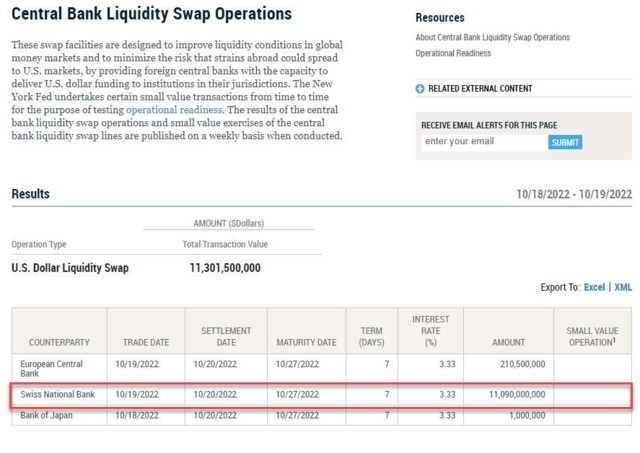

最新的情况是,瑞士央行跟美联储正在不断加大货币互换的力度。从月初以来,换的美元一次比一次多。

10月5日,美联储为瑞士央行提供了31亿美元的流动性。10月12日,美联储又为瑞士央行提供了62.7亿美元的流动性。最新的是10月19日,美联储再次为瑞士央行提供了110.9亿美元的流动性。

这是瑞士央行跟美联储之间搞的货币互换,反正是相互印钱相互换,理论上来说可以没有上限,因为是瑞士的国家信誉担保。一次比一次换的钱多,这恐怕说明瑞士的麻烦远远还没有解决。

从这里面可以看出一些问题来,第一个是瑞士央行跟美联储货币互换,不是常态操作,而是瑞信危机出现之后,至少是今年的首次合作,这大概率就是为了瑞信。第二,需要换美元,这说明瑞信参与的肯定是国际市场,否则的话,瑞士央行直接提供瑞士法郎就可以了。

再联系到瑞信爆雷传闻,几乎是和英国养老金基金爆雷传闻同一时间出现的,那么做个猜测,瑞信很可能是掉到英国养老金基金或者英国国债的坑里了。

那么这里就有个问题出现了,如果说英国养老金基金出问题,可能与美国的金融机构相关,那么瑞信到底扮演了什么角色?而瑞士跟美国之间,又是什么关系呢?

半个多月时间,美联储已经给瑞士央行提供了超过200亿美元现金流动性,这侧面说明瑞信的情况可能也不乐观,而最近英国央行几次进入市场开启购债操作,英国养老金基金的风险,也暂时稳住,没有进一步扩大。

如果瑞士的金融机构,真的是美国资本在欧洲的白手套,那么很容易想到,这三者之间可能陷入了一个连环套。

而全世界最先曝出瑞信可能会爆雷的,正是澳洲广播公司(ABC)旗下的商业记者David Taylor,从这个角度看,澳大利亚广播公司更像是英国这边的一个特定的发声渠道。

随后David Taylor把那条引发全球关注的推特删掉了,但是这个消息已经传遍了全世界,跟英国的养老金基金危机一同开始发酵。哪有这么巧的事呢?更像是一种相互之间的摊牌,不信我们可以等后面进一步披露的消息,看看这个推测是否合理。

而现在英国即将选出新的首相,目前来看最主要的候选人应该是前首相约翰逊,和前财政大臣印度裔的苏纳克。如果我们前面说到的女王留下的残局是合理的,那么约翰逊应该还会胜出。

但不管他们谁胜出吧,英国要解决养老金基金的危机,很可能要在金融政策上作出调整,这在金融上要背刺美国,应该说风险和影响都会很大。现在英国如果能捏着瑞信的雷,那可能就会给自己争取到一些时间,来进行排雷,而不会收到挟持。

目前看英镑的走势,可能已经预示了这个局面。