摘要:1971年美元与黄金脱钩后,美国国债取代黄金成为国际货币体系的价值基准,获得了嚣张的特权。之后,美国国债总额呈现指数型扩张趋势,不再有实质性约束,所谓债务上限只是党争游戏,而非美国财政的硬约束。只要国际货币体系不发生根本性变革,美国国债的国际信用就长期稳固,其规模的无穷膨胀趋势就是可持续的,大规模量化宽松政策也未能对其产生实质性动摇,所谓全球投资者抛售美国国债是一种错觉而非事实。美国国债的嚣张特权赋予美国联邦政府以“借债自由”,让全球金融危机中的金融部门免受应有的惩罚,并帮助美国在全球资本循环中获取超额收益。在资本和经常项目“双顺差”时代,为扶持东南沿海的出口制造部门,中国长期将人民币汇率维持在低位,因而积累了以美国国债为主的巨额外汇储备,到如今这一做法已不再必要,不仅收益率低,还面临着巨大的安全风险。

关键词:美国国债 债务上限 去美元化 外汇储备 国际货币体系变革

近年来,新冠疫情引发的美联储无限制量化宽松和美国对中俄等国的肆意制裁,引发国内外学术界和政策界对美国国债和美元体系前景的广泛辩论。部分观点认为美国国债可能因债务上限问题违约,且国际投资者持有的美国国债规模有所缩减,因此美国国债体系摇摇欲坠。国内学术界和政策界十分关心中国应如何处置本国持有的巨额美国国债,有学者认为中国应保持较大规模外汇储备以稳定人民币汇率;也有学者主张削减外汇储备规模,调整外汇储备资产结构,降低美国国债在海外资产中的比例。在此背景下,本文将阐述美国国债的嚣张特权(exorbitant privilege)的表现形式,探究这一特权的来源和影响,并在此基础上分析中国与美国国债的关系。

一、美国国债嚣张特权的表现

美国国债的嚣张特权至少表现在两个方面,一是其指数型增长性,美国国债没有实质性上限,理论上来说可以无限扩张;二是其韧性,当全球性经济金融危机来临时,国际投资者普遍将美国国债视为安全资产,即便危机爆发在美国内部亦是如此,尽管美国通过大规模量化宽松政策稀释美元购买力,美国国债的国际信用依然相当稳固。

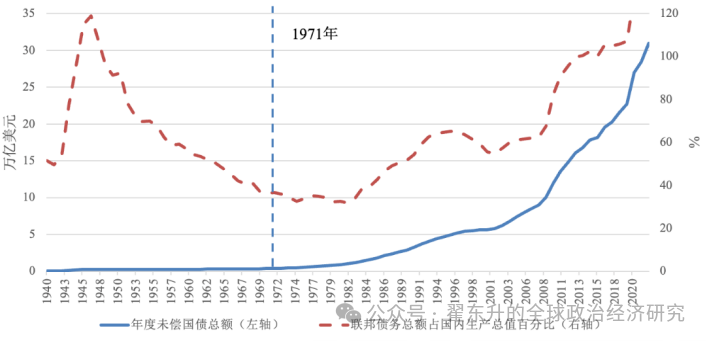

(一)在数量方面表现出指数型增长性。如图1所示,二战之后的三十年,美国政府一直在有效管控其赤字和债务率(债务总额/国内生产总值),但是自1971年美元与黄金脱钩以来,美国国债规模和联邦政府债务率呈现指数型增长趋势。1971-2023年,美国国债总规模年度增速平均值达8.88%。根据债务时钟网站的数据,截至2024年3月21日,美国国债总额达34.59万亿美元。值得思考的一个重要问题是,为什么二战之后美国联邦政府债务率走出了一个大的U型翻转?

图1美国国债规模及占比变化趋势

资料来源:“Historical Debt Outstanding”, U.S. Treasury Fiscal Data, March 14, 2024,https://fiscaldata.treasury.gov/datasets/historical-debt-outstanding/historical- debt-outstanding.

债务率U型底的出现主要是20世纪70年代国际货币体系规则变化的结果。在金本位时代,美国政府的借债与还债能力受到本国黄金储备的约束,所以即便当时在进行着昂贵的越南战争,美国联邦政府也不敢肆意借债。然而,1971年,美元与黄金脱钩,美联储的黄金窗口关闭,美国国债规模失去硬约束,只有美国国会关于债务上限的制度作为象征性的政治约束。如图1所示,联邦政府债务率在20世纪70年代触及底部,此后便一路高歌猛进,如今已经超过二战末的历史极值。

在过去的半个多世纪中,美国国债规模膨胀的主要动能可以分为事件驱动的脉冲型和缓慢持续的稳定型两类。脉冲型动能包括共和党为富人和中产阶级推行的减税政策,比如金融危机之后美国财政部为金融系统提供的大规模救助,以及新冠疫情危机期间美国政府出台的各类财政救助计划。而持续型动能除了军工、能源利益集团的游说导致的美国对外军事行动之外,影响更大却更容易被忽略的因素则是医疗保险和医疗补助支出。2017—2021年,医疗保险和医疗补助支出在联邦财政支出中的平均占比为21.61%,远超国防支出占比13.34%。

1971年以来美国国债的指数型增长趋势自然而然地引发了一种疑惑,那便是美国国债规模的持续扩张是否可持续,美国国债是否有朝一日会违约。笔者认为,与全球大多数国家的国债不同,在当前国际货币体系下,美国国债的指数型扩张是可持续的,不存在实质性规模约束,违约风险较小。一般而言,对美国国债规模的约束有两种,一种是主观的政策约束,也就是美国国会关于债务上限的制度,另一种是客观的市场约束,也就是什么情况下美国国债的信用被市场抛弃的问题。这两种约束都是软约束,而非强有力的硬约束。

第一,从主观政策约束方面看,所谓债务上限实际约束不住。美国联邦法定债务上限(简称债务上限)是一种制度阑尾,从一个世纪的历史来看,它并非对美国国债规模的有效约束,而仅仅是党争的常见工具而已。

债务上限的调整一般由联邦政府提出,但需要得到众议院和参议院的同意。在过去的一个世纪里,美国国债的上限已经被提高了103次。一般而言,当总统和国会属于不同党派且党争激烈的时候,债务上限的提高或者暂停才会受阻。国会是否上调或暂停债务上限的决策已经脱离了其对国债规模本身的关注,而仅仅服务于给异党总统使绊子或者在政策上讨价还价的目的。

特朗普总统任期内,联邦政府三次面临债务上限危机。在前两次债务上限危机中,由于国会和白宫都是共和党主导,特朗普总统较为顺利地暂停了债务上限。而在2021年的第三次债务上限危机中,民主党控制了众议院,债务上限谈判长时间僵持不下,两党最终赶在国会休会前才达成妥协。

在拜登总统的上半任期,民主党同时控制参众两院,债务上限不构成问题,白宫两次成功提高债务上限。但到了下半任期,共和党控制众议院,债务上限再次成为党争工具。2023年初,美国名义联邦债务总额超过31.4万亿美元的上限,如债务上限不能及时提高,则美国国债将面临违约风险。总统拜登和财政部部长耶伦反复敦促国会同意提高债务上限,强调美国国债违约将导致严重后果。但是共和党迟迟不肯同意,声称是民主党激进的财政政策导致债务总额触及上限,要求联邦政府紧缩财政,放弃拜登经济学中的部分产业政策。直到2023年5月28日,经过旷日持久的谈判,拜登与众议院共和党籍议长麦卡锡才达成原则性协议。为了在6月5日违约期限前通过该法案,国会进行了紧锣密鼓的投票安排,最终成功避免美国国债违约。债务上限谈判前期的举步维艰和后期的高歌猛进形成鲜明对比,再次体现了债务上限只是党争工具,而非对国债规模的有效约束。对于政客们这种无聊的党争表演,金融市场已经熟视无睹,不悲不喜,在整个博弈过程中,各种反映风险预期的金融产品价格基本不为所动。

第二,从客观约束方面看,市场力量也难对美国国债构成有效约束。历史上许多大的帝国和霸权都是因为财政和债务的重压而溃败的。基于这样的事实,许多观察者认为美国国债规模越大,美国越脆弱。

笔者本人曾提出过一种猜想,也得到了学界部分同仁的认可,即当美国的国债规模过大,而通胀走高驱动利率上行的时候,那么美国联邦政府为了借新还旧滚动美国国债而支付的利息将变得越来越难以承受。 当利息支出占到联邦财政收入的较大比例时,美国的国债体系将会演变成庞氏融资,从而导致美债和美元信用体系的崩塌。这种观点在某种程度上也得到了美方政要某些言论的佐证,比如现任财长耶伦就反复表态,评估债务安全性的标准不应是债务规模的绝对值或者相对值,而是要看利息支出相对于财政收支的占比。然而,疫情三年(2020—2023年)美国国债持续扩张和美联储迅猛加息的事实告诉我们,这个猜想即便没有被彻底证伪,那也是存在重大缺陷的。

美国国债不会因无法承担利息支出而被投资者抛弃,原因有二:一是美联储可通过改变政策利率的方式来调控国债利率,降低美国财政部偿债成本。虽然美国国债规模大幅扩张,但考虑到美国联邦基金基准利率长期处于低位,利息支出的增速远小于国债规模增速。2008—2021年,美国国债规模上涨了192.28%,但总利息支出和净利息支出分别上涨了49.20%和39.40%。即便是2022年以来美联储加息导致利息支出明显增大,但是美债的平均利率低于美国真实通货膨胀水平,因而美国财政部的税收收入增速快于利息增速,这两年美国联邦政府的债务率居然反而下降了。二是联邦净利息负担有限。联邦信托基金、联邦信贷计划等会将收到的美国国债利息返还美国财政部。后金融危机时代(2008—2021年),平均来看,联邦净利息支出占总利息支出的56.18%。换言之,美国财政部需要支付的净利息支出仅占总利息支出的约60%。由于上述两大原因,尽管美国国债规模一再飚升,但联邦净利息支出占联邦收入的比例仅在个别年份略微超过10%,多数时间都在10%以下。