今年已经过去一大半了,很多人对今年的期望值,随着时间流逝,越变越低,这还不打紧,更多的人对明后年的信心也越来越不足。现在最大的问题到底是什么呢?前几天连华为任总也在内部的讲话中说,华为接下来两三年最大的任务,就是活下去。

这个话在外面引起的反响很大,其实这不光是华为的问题,而是很多企业的共同感受。而且这两年,实际上有很多企业,家庭和个人,在经济上出问题,已经倒下了,都没有机会撑到后面所谓的冬天。

至于说这里面的问题,很多人理解为两个方面,一个是疫情影响,一个是美国加息。这两方面的影响肯定有,但是相对来说,还是过于表面化。它们最多只是构成了短期冲击,但是还不能称之为长期趋势的转折。

真正的转折点,要追溯到十多年以前,也就是2007年。这个趋势的跨度,远在疫情出现之前,就已经在世界上成型了,中间经历了三次救市,也没能扭转这个趋势,这才是当今世界各种问题的根本。

两大趋势见顶反转

我们是2001年底加入的世贸组织,也是从这个时候起,我们的经济增长和世界全球化水平,这两件事都开始出现加速。这个事相当于是强强联合,我们通过各方面的积累,最终等到了世界消费市场的大门敞开,而跨国企业,找到了一个产业和市场的最广阔空间。

当2001年,我们加入世贸组织后,这就像产生了一次神奇的化学反应,整个世界都开始加速。但是这里面也隐含了一些不稳定的因素,就是这种发展模式,本质上是东方生产,西方消费。

这会带来一个问题,西方该如何进行贸易平衡?

实际上这个问题没法从根本上得到解决,理论上来说,西方可以通过产业链分工来部分解决这个问题,就是利润高的产业链上游,放在美国国内,利润低的放在我们周边,这样美国拿走大部分利润,可以补贴国内的消费。

但现实的发展,总是超出预期。跨国企业为了利益最大化,最后不断把产业转移到低成本地区,然后利润分配自然也变少了。这就带来了一个问题,西方国家的消费,钱从哪里来?

记住这个问题,这是一个本质性的问题,即便到了现在也没有解决,甚至变得更加棘手了,搞不好迟早会成为世界上最大的一个矛盾。

在这个问题还没有变成最大的麻烦时,当时随着我们加入世贸组织的推动,美国的经济也特别繁荣,这看起来是个双赢的结局。但是很快这个模式就变得难以为继,因为发生了一件事情,导致了上面说到的那个问题,变成现实了,就是钱该从哪里来。

这件事情,就是2008年的金融危机。我们可以看下这二十年来,我们国家的GDP增速趋势。

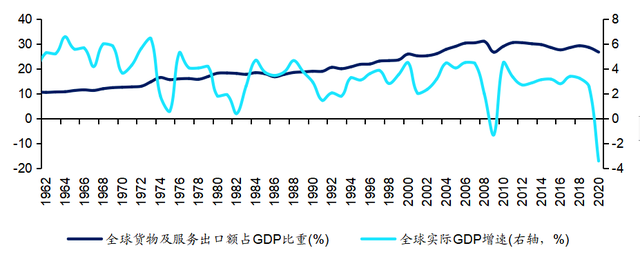

可以看到从2002年进入世贸组织后,GDP增速是不断走高的,最后在2007年,达到了一个阶段性,也有可能是永久性的高点,14.2%。这个跟全球货物贸易的增长几乎是同步的,侧面反应了世界经济增长的核心推动因素。

而这个增速不断增快的趋势被打断,就是2008年的美国金融危机。从这次危机之后,全球的GDP增速的趋势,发生了逆转,也是从2007年以后,我们的增速开始了一个不断小幅下滑的过程。而这个过程,远在现在的疫情和美国加息发生之前,在十多年的时间里,已经构成了一个既定的趋势。

在宏观上,在我们内部,管这个叫发展进入新阶段,也就是从高速增长阶段,换档转为了中高速增长阶段,实际上就是GDP增速,由10%以上的增长率,逐渐回落到6-8%之间。

而这种高速向中高速转换的背后,除了我们的经济增速下滑是一个长期趋势以外,构成这个趋势的背后,还有另一个趋势,就是经济全球化水平阶段性见顶,然后开始逆全球化。只是全球化的惯性还在,见顶的时间,要比我们的经济增速见顶,晚了几年,大概是在2016年,才算是正式见顶。

全球化见顶的标志是什么呢?

在经济上,应该说2016年美国正式签署TPP协定,是逆全球化的正式落地。因为这是一个想在产业链和供应链上,把我们排除在外的经济协定。我们作为全球化产业链和供应链的支柱,把我们排除在外,毫无疑问,这就是最直接的去全球化行动。

全球的经济增速和经济全球化水平,这两个趋势见顶,应该说是相互关联的,一前一后的出现,有内在的逻辑关系,就跟我们一开始说的那样,这本来是一场化学反应,一个反转之后,另一个也接着反转了。

这背后的核心问题,其实还是那个关于消费的问题,钱应该从哪里来?

三次世界级救市

这两个趋势的见顶过程中,并不是没有对其进行挽救,这里面中美都参与了救市,严格的说,到今天为止,大家一共进行了三轮救市,可以说都尽了最大的努力,然后才撑到了现在,而现在,很可能确实已经是手段用尽了。

这三轮救市,跨度也超过了十年,分别是2008年的中美联手救市,2015年的中国救市,和2020年的美国救市。

2008年的第一轮救市,是中美联合行动。这本质上说,是对全球化的一次挽救,美国对金融机构进行注资,我们同时进行了投资扩大产能,理论上来说,如果救市成功,这之后的全球化水平会更进一步,我们扩大的产能也会进一步推升经济增速。

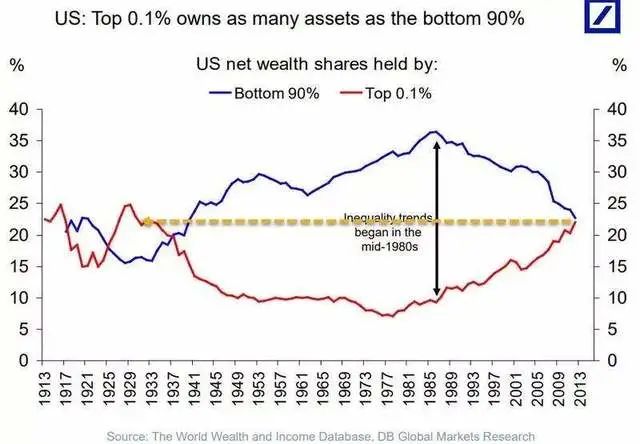

但是实际的情况来看,却并没有这么乐观,美国的问题也很明显,在2008年的金融危机之后,由于金融机构得到救助,风险没有出清,而穷人承担了整体的风险损失,然后美国的贫富差距,在2008年急剧恶化。

这一轮救市后,世界经济算是稳住了,但是从我们的GDP增速看,是再也没有回到2008年之前那几年的水平了,而全球化的进程,貌似还在继续,而美国已经开始另有打算,这个打算,其实就是在金融上的老套路,想收割我们。

这也促成了我们的第二次救市。

2015年我们的第二次救市。这一次主要是美国的意图已经很明显,美国当时是计划在年底开启加息,我们的应对,则是在8月份启动汇改,跟美元部分脱钩。但是当时有个情况,就是房地产市场也很不好,当时的库存非常高,如果叠加美国加息,很可能会出现房地产危机。

2015年的情况,综合起来就三个方面,汇率上经历了汇改,市场化之后,人民币有很大贬值压力。楼市库存高企,风险很大。股市上出现杠杆牛,大量资金准备高位出逃。

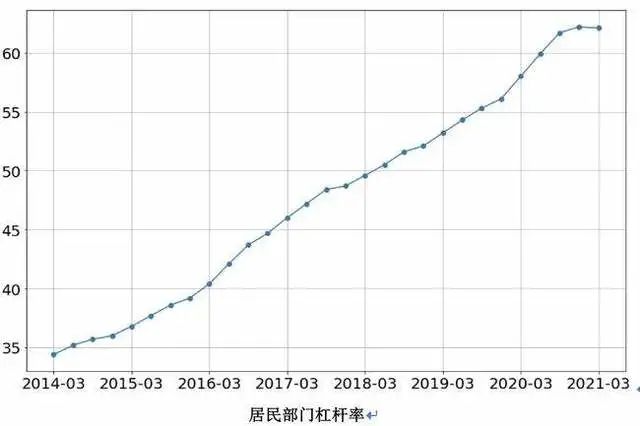

我们2015年的救市,实际上是面对美国开启加息周期,准备进行金融收割时,不得已的杠杆转移。股市快速去杠杆阻止了资金高位出逃,这个都知道。还有一个是居民部门加杠杆买房,化解了当时的房地产高库存危机。

但是居民部门的杠杆率,也从当时的不到40%,一路加到了现在的62%。

一边是居民部门加杠杆,一边是开启了结构性改革,这里面一个重点就是开始了去产能。原先的全球化水平,在联合救市后,可能是说要更进一步,但是到了这个时候,美国图穷匕见,只能是快速去产能,进行收缩,防范风险。

应该说这次的救市,是以楼市的上涨为代价,给全国的经济结构调整,赢得了几年的时间。现在很多人说房价问题,对于2016年这一轮翻倍式上涨的意见尤其大,这次救市的代价和成果,只能是放到当时的历史背景下去看待,利与弊要客观的看待。

这次救市本质上是一次风险转移,把金融收割带来的外部风险,转移到了楼市,然后以空间换时间,慢慢消化。另一方面,确实也使美国失去了最好的一次转嫁危机的机会,所以最后美国不得不单独进行了第三次救市。

2020年第三次,美国单独救市。这次救市看起来是疫情冲击下,美国为了救股市,其实本质上,这是面对前两次救市之后,全球化进程已经阶段性的彻底改变,在这一背景下的经济增速也不断下滑,最后遭遇疫情冲击之下,做的一次避免被动崩盘的救市。

因为当时的美国金融周期,是在宽松,在宽松之下美股的被动崩盘,是美国承受不了的。所以美国第三次救市,在美国的角度去看,就是前两次的救市并没能挽救全球化和经济增长的情况下,为自身经济周期调整,所做的最后努力。

说白了,崩盘并非不可以,但要把金融周期从宽松调整到紧缩,才能化被动为主动。

而现在,就是在紧缩周期里。

未来两三年世界去向何方

回顾这三次救市,我们不难看到,在最开始说到的那两个趋势,一个是全球的经济增长率,一个是经济全球化水平,实际上并没有得到扭转,而且从长期趋势看,每一次救市都只能是阶段性的挽救了加速下滑的趋势,而救市的效应一旦逐渐消退,这两个趋势就会加速下滑。

所以我才会说,不管是疫情影响,还是美国加息,都只是这两年的短期冲击,它们的影响确实有,但并不构成趋势的扭转。因为真正的趋势扭转,在十几年前就已经发生,如果说这十多年来,不管是联合救市,还是单独救市,都没能足以扭转这个趋势,恐怕在短期的未来,也不大可能再逆转了。

而且我们也可以看到,从联合救市,到单独救市,大家始终没有解决一个根本的问题,就是消费的钱,从哪里来?这是经济全球化之下,始终没能解决的一个根本问题。而且从历史上看,这也不是头一次,而是第二次发生了。

在明清时期,就发生了白银大量流入中国的情景。当时西方消费的钱从哪来的呢?主要是15-17世纪,西方地理大发现,发现了美洲,从美洲抢了大量的黄金白银,然后又通过贸易,购买中国的丝绸瓷器和茶叶。

这样在持续的财富流入之后,西方国家发现钱都流向东方,但是自己又没有什么拿得出手的东西来进行贸易,最后是依靠工业革命后的坚船利炮,强势打开国门,搞鸦片贸易,这个来钱还不够快,鸦片战争后,直接就是赔钱,压低关税,瓜分中国,来进行财富回流。

时间流转,将近200年后的今天,又是这个问题,西方国家虽然有资源,有高科技,但是这些并不足以支撑大量人口过上现在这种懒散而优渥的生活。如果以公平的贸易,他们的竞争优势会逐步降低,直到最后只能是卖资源卖能源,这搁谁也不甘心。

世界的形势,随着二次财富转移,再次从西方流到东方,当东西方的财富数量发生逆转,用西方消费,东方生产的模式,带动经济全球一体化,带动全球的经济增长,这个模式就已经变得难以为继。

现在的问题是,美国创造财富的能力,显然跟不上消费的能力,所以一直用稀释货币价值来偷偷弥补这个空缺。而现在空缺又变大了,美国还想稀释得更多一些,然后再金融收割一部分资产,来勉强维持运转,而实际上,这个运转模式,在三轮救市之后,可能已经到头了。

换句话说,三轮救市已经耗尽了大家的救市资源,现在世界的旧模式已经摇摇欲坠,而新模式还并没有建立起来,当下正属于青黄不接的当口,而两大趋势有可能出现一次加速下滑。

现在唯一可以确定的是,没有第四次救市了。

所以接下来两三年,是大破大立,还是大破不立,关键在于能不能找到新的全球化发展模式,如果没有,就只能是自己顾自己,各自顾眼前。

最后

从现在的情况看,美国最后一次救市的影响已经在消退,加息的影响在逐渐增加,我们在稳经济大盘的时候,是在逐步小幅降息。中美的金融政策,已经是截然相反,而这背后,恰恰也是主要发达国家和发展中国家,两种不同的金融政策选择。

之所以会这样,就是发达国家紧缩资金,会造成发展中国家资本紧缺,导致资产价格崩盘,所以大家宁愿承受通胀风险,也要放松银根,来对抗这种金融收割。现在连金融政策也没有协同性,本质上其实是全球化在加剧撕裂。

而如果有所预期的话,这个撕裂的结果,就会在接下来的两三年里见分晓。所以在全球化模式下发展起来的一切,当务之急,就是在新模式建立起来之前,保存实力,等待时机。