昨天(1月7日)晚上,新华社播发对央行党委书记、银保监会主席郭树清的采访,报道传递了重要的政策信号(下图):

积极配合化解地方政府隐性债务风险。督促金融机构增强风险管理能力。有序开展地方政府债务置换,推动优化债务期限结构,降低利率负担。

1、化解地方政府隐性债务风险。也就是把隐藏的挖出来、放在台面上;

2、开展地方政府债务置换,推动优化债务期限结构,降低利率负担。

众所周知,地方债是当今中国经济中最大的灰犀牛。部分地区债务负担过重,地方债务不透明,是重要的原因。

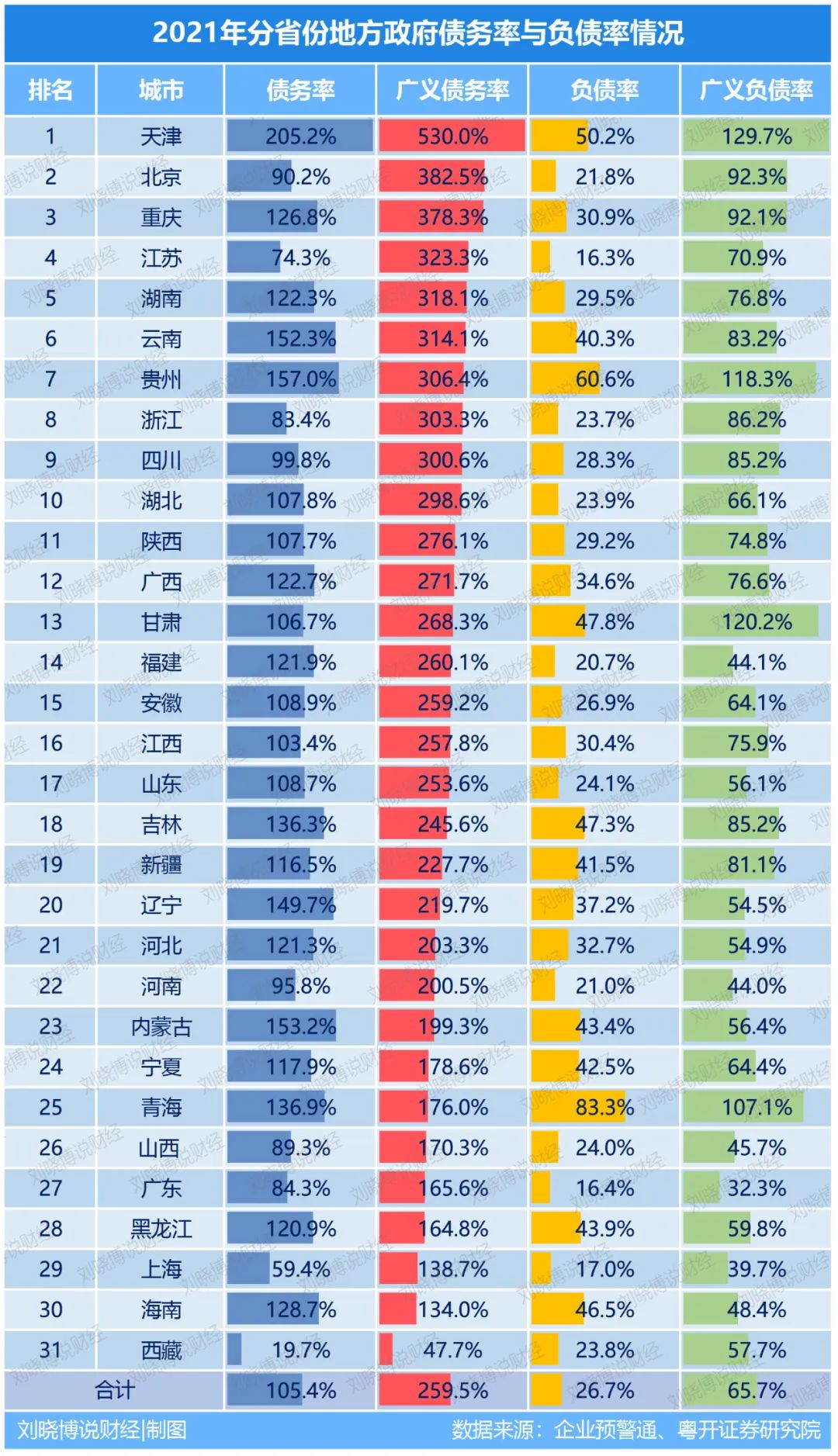

上图:粤开证券发布的各地2021年末的债务率、负债率。债务率是指地方债余额占地方四项收入(一般预算收入、政府性基金收入、一般预算类转移支付、政府性基金转移支付)的百分比,广义债务率是“地方债+城投债”余额占地方四项收入的比重。负债率,则是地方债占地方当年GDP的比重;广义负债率是“地方债+城投债”占地方GDP的比重。

第一,我们是“全能型政府”,习惯集中精力办大事,政府投资占全部固定资产投资的比重一直较高,官员的政绩考核也非常重视经济增长、投资增长等。

遇到经济下行周期,地方政府还要直接或者通过地方国企“逆势发力”,所以官方的投资规模一直比较大。投资大,就会形成高债务。

第二,房地产出现历史性拐点,来自土地的收入大幅降低,加剧了地方债务问题浮出水面。

第三,中央和地方财政的分配方式,决定了绝大多数地方政府财力不足,依赖财政转移支付和扩大地方债务。

以2022年前11个月,财政部公布的财政数据为例,在政府的“四本账”中最重要的一般预算收入(主要是税收)中,全国一般公共预算收入为18.55万亿,中央财政拿走了8.58万亿,地方财政拿走了9.97万亿,中央分成占比为46.25%。

但在支出的时候,中央财政一般预算支出(1到11月)为3.15万亿,盈余为“8.58-3.15=5.43”万亿。

地方一般预算支出(1到11月)为19.58万亿,财政缺口高达“9.97-19.58=-9.61”万亿。

这缺口,一靠中央财政的转移支付,二靠历年积累剩余,三靠举债。

这种财政模式的直接结果是:政府债务主要记在地方政府头上,中央政府的负债率非常低。

近年来,经过国家的不断规范,地方债务很大一部分都放在台面上,地方债的发行也非常规范了,发债权收归了省里或者计划单列市。比如广东省,普通城市广州、东莞等只能通过广东省来发债,深圳可以自己单独发债,全省两个发债出口。福建、山东、辽宁、浙江也是两个发债出口,其他省份则只有省政府一个发债出口。

地方债务也被分为两大部分:一部分为规范的地方债,又分为一般地方债、专项地方债,后者主要在有经济效益的项目上使用,不纳入政府赤字;另一部分是有息城投债,是地方政府通过城投平台欠下的债务,很多是银行贷款。

截至2022年11月末,全国地方政府债务余额350364亿元。其中,一般债务143841亿元,专项债务206523亿元;政府债券348741亿元,非政府债券形式存量政府债务1623亿元。

至于有息的地方城投债,有报道说:截至2021年,为56万亿。算上2022年新增的借贷和利息,目前总额应该达到了60万亿。

目前国债余额为25.4万亿左右,地方债、地方城投债、国债相加大约120万亿!

而2022年全国GDP总量也不过120万亿左右。这意味着,全口径的政府债务率已经达到了100%。

上面这篇报道是2021年初的,它告诉我们国际通行的政府债务率警戒线为60%,文中说的45.8%是当时的数据,没有计算地方政府城投平台的债务。

在120万中央、地方各类债务中,城投债这类不太规范的债务就占了一半,高达60万亿!它是一个不折不扣的灰犀牛。

郭树清在答记者问的时候,提出了“开展地方政府债务置换”的方法。

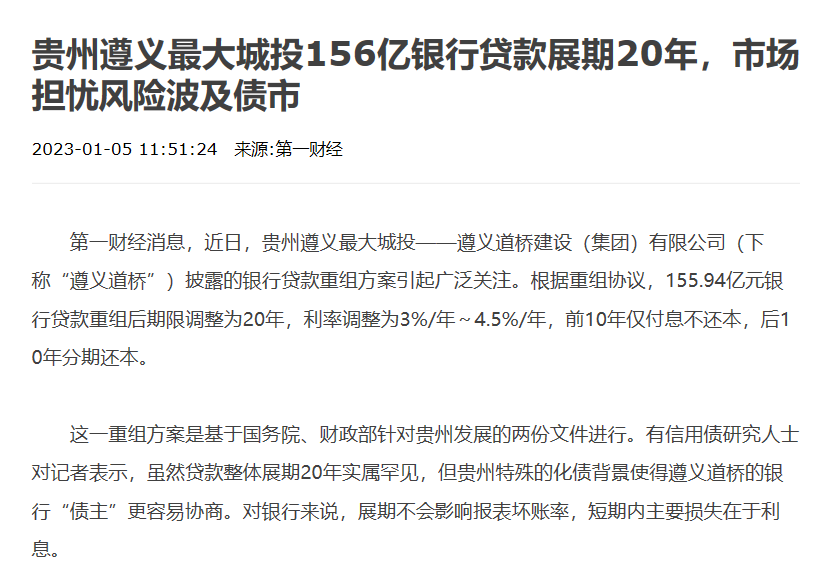

那么,具体该怎样置换呢?近日贵州遵义市最大城投——遵义道桥建设集团欠银行的近156亿的贷款,就在“贷款重组”后展期为20年,而且前10年只付息、不还本,后10年分期还本。

也就是说,把中短期贷款,比如3年、5年的贷款置换为20年的贷款,前期只还利息、后期才还本。这很大程度上是用通胀来解决债务问题,因为10年、20年之后的人民币购买力,跟现在比差异会比较大。

还有部分城投债会被置换为专项债,也就是比较规范的地方债,并拉长地方债的年限。

比如2019年11月的时候,财政部公布的全国地方债发行数据是:

2019年1-11月,地方政府债券平均发行期限10.2年,其中一般债券12.1年,专项债券8.9年。地方政府债券平均发行利率3.47%,其中一般债券3.53%,专项债券3.42%。

2022年1-11月,地方政府债券平均发行期限13.3年,其中一般债券8.0年,专项债券15.6年。地方政府债券平均发行利率3.02%,其中一般债券2.85%,专项债券3.09%。

跟3年前相比,地方债的平均期限从10.2年延长到了13.3年,其中专项债延长时间最多,从8.9年延长到了15.6年。地方债的利率,也显著下降。

未来地方债、城投债的主要年限,都在奔着20年方向演进,未来或许还会有更长期限的品种——国债已经有50年期的了。

不要以为30年、50年期限的地方债没有人买,金融机构一样会比较喜欢这种债券,因为有政府背书,违约几率不高。

地方债、国债、城投债,说到底就是一种经济扩张的方式,印钞的方式,不存在实质性的“欠债还钱”,方式只能是“借新还旧”,支付利息,但债务会像跟滚雪球一样不断膨胀。

只要债务占当期GDP的比重不超过警戒线太多,利息负担不太重,问题就不大。

目前地方债、地方城投债、国债的余额大约是120万亿,按照平均每年3.3%的利率计算,每年需要支付的利息是3.96万亿。部分债务负担过重的地区,的确需要控制债务膨胀速度了。

另外,要防止有人通过地方债扩张搞腐败,搞低效甚至无效的“面子工程”。

展望未来,由于人口红利终结,增量人口不断涌入大城市极其都市圈。在中国城镇化的2.0时代,大部分三四五线城市,不仅不能赢得增量人口,还会不断流失存量人口。

未来,在这些人口竞争力偏弱的城市搞大基建、新基建,注定是低效率的。未来的官方投资,一定要跟着人口走,而不能做太多逆势而为的事情。逆势而为的事情做多了,地方债务就会成为不折不扣的定时炸弹。

看懂了这一点,你就会明白:君子不立于危墙之下,我们个人的投资一定要向“有显著人口增量的高级别城市及其都市圈”集中。

另外值得注意的是,郭树清在访谈中提出“将当期总收入最大可能地转化为消费和投资,是经济快速恢复和高质量发展的关键”。

为此他提出了“以满足新市民需求为重点,开发更多适销对路的金融产品,鼓励住房、汽车等大宗商品消费”等措施,住房再次被放在消费的首位。

他还提出:努力促进房地产与金融正常循环。落实“金融十六条”措施,以保交楼为切入点,以改善优质头部房企资产负债表为重点,促进房地产业平稳健康发展,逐步推动房地产业向新发展模式过渡。

总之,房地产是2023年中国经济复苏的关键点,重中之重!

给作者打赏,选择打赏金额

¥1¥2¥5¥10¥20¥50¥100 自定义